Akcie ze sektoru spotřebního zboží dlouhodobé spotřeby by mohly čelit dalším poklesům, protože trhy rychle zaceňují tarifní recesi v USA, uvedli analytici UBS.

Ve zprávě pro klienty upozornil tým vedený Seanem Simondsem, že tyto akcie – závislé na zdravé spotřebitelské poptávce po „zbytných“ výrobcích – v poslední době zaostávají, protože investoři „rychle přecházejí“ do recesního módu.

Ekonomové varují, že vyšší cla mohou zvyšovat inflační tlaky a zpomalit hospodářskou aktivitu, přičemž mnoho firem si stěžuje na nejistotu, která ztěžuje plánování investic.

Trhy jsou silně rozkolísané kvůli nevyzpytatelným clům prezidenta Trumpa. Nejistotu dále zvyšují jeho poznámky o možném odvolání šéfa Fedu Jeroma Powella za to, že dostatečně rychle nesnižuje úrokové sazby.

Akcie tento týden v pondělí výrazně klesly, ale v úterý a ve středu opět vzrostly poté, co Trump naznačil ochotu jednat s Čínou a ustoupil od hrozby vyhazovu Powella.

UBS varuje, že nejzranitelnější jsou sektory jako automobilky a výrobci zboží dlouhodobé spotřeby. Analytici upozorňují na prudké přecenění tarifně citlivých titulů – ty jsou podle UBS „aktuálně o 20 % níže oproti celkovému trhu“.

Podle dat UBS dochází k „významné rotaci“ z cyklických sektorů do defenzivních, jako jsou základní spotřební statky.

Почти всичко на валутния пазар тази седмица ще зависи от икономическите съобщения на САЩ. Разбира се, не бива да забравяме и за фактора Доналд Тръмп, който продължава да се бори на два или дори три фронта. Първият е неговият конфликт с Федералния резерв, по-специално с Джером Пауъл. Вторият е битката му с останалата част от света относно „търговската несправедливост“ към САЩ. Третият е примирие между Украйна и Русия, което Тръмп му е нужно както въздух. Къде Тръмп най-накрая ще спечели и къде ще загуби е въпрос на догадки. Това е толкова философски въпрос, колкото и бъдещите действия на Федералния резерв.

Затова предлагам да се фокусираме засега върху онези фактори, които могат да се предскажат с поне някаква степен на вероятност. Първият от тези фактори е вълновият анализ, който насочва към по-нататъшни печалби и при двата инструмента. Вторият е издаването на икономическите статистики през цялата седмица, което ще даде време на участниците в пазара да преоценят, ако е необходимо.

От всички събития през седмицата бих подчертал индексите на бизнес активност на ISM за секторите услуги и промишленост на САЩ, доклада на JOLTS за свободните работни места, нивото на безработица и Nonfarm Payrolls. Ще има и други доклади, но тези са най-важните. Разбира се, предсказването на бъдещите стойности на тези индикатори е толкова неблагодарна задача, колкото и предвиждането на бъдещите действия на Федералния резерв. Ако дори Бюрото за статистика на САЩ не можа да преброи правилно работните места през юни и юли, какво можем да кажем за нас?

Въпреки това, вероятността да видим слаби данни от САЩ е по-висока, отколкото да видим силни резултати. Всъщност ще отида още по-далеч: трябва да видим слаби резултати в американските отчети, за да не си противоречи новинарският поток с вълновия анализ. Съответно има два възможни сценария. Първо, ако новините противоречат на вълновия анализ и подкрепят долара, тогава очаквам корективната вълнова структура и при двата инструмента да стане по-сложна; въпреки това, не очаквам промяна в цялостната структура на възходящия тренд. Второ: ако новинарският поток не противоречи на вълновия анализ, тогава очаквам още ръстове в цените и на двата инструмента.

Въз основа на това, американските отчети ще имат приоритет тази седмица, тъй като могат леко да променят вълновата структура. Те също така ще повлияят върху решението на Федералния резерв на 17 септември.

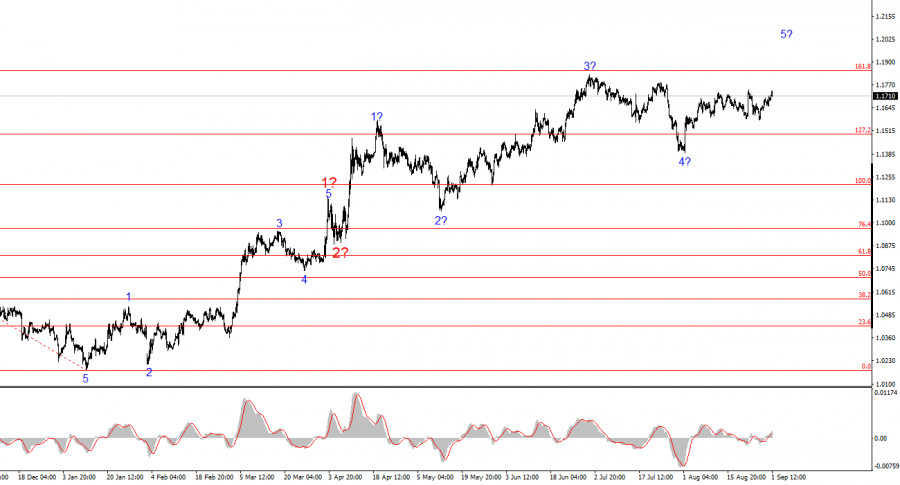

Въз основа на моя анализ на EUR/USD заключавам, че инструментът продължава да изгражда възходящо рамо на тренда. Вълновият анализ все още напълно зависи от новинарския поток, свързан с решенията на Доналд Тръмп и външната политика на САЩ. Целите за това рамо на тренда може да достигнат до зоната около 1.25. Следователно, продължавам да разглеждам дълги позиции с цели около 1.1875 (което съответства на 161.8% по Фибоначи) и нагоре. Вярвам, че вълна 4 е завършена. По този начин, сега все още е добър момент за покупка.

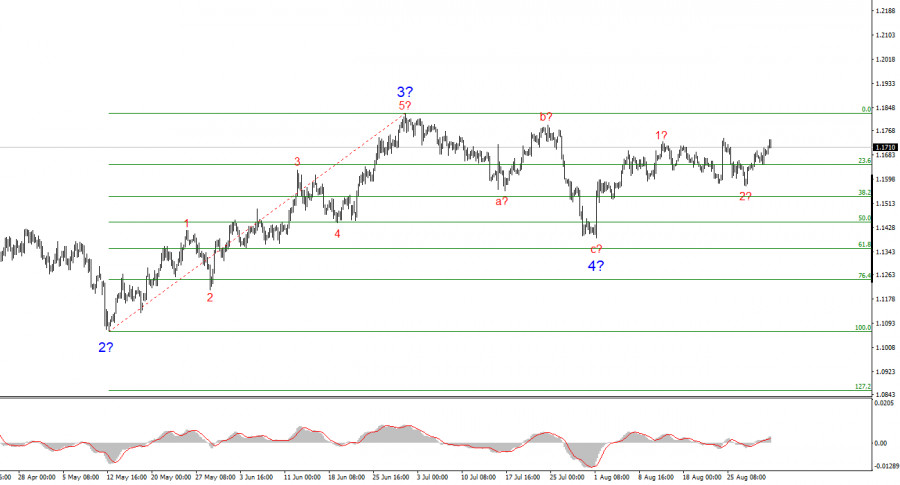

Вълновата картина за GBP/USD остава непроменена. Става въпрос за възходящ, импулсивен сегмент на тренда. Под управлението на Тръмп, пазарите все още могат да се сблъскат с многобройни шокове и обрати, които могат съществено да повлияят на вълновата картина, но в този момент работният сценарий остава непроменен. Целите на възходящото рамо сега се намират около нивото 1.4017. В момента вярвам, че корективната вълна 4 е завършена. Вълна 2 в рамките на 5 може също да е завършена. Затова препоръчвам покупка с цел при 1.4017.

БЪРЗИ ЛИНКОВЕ