Akcie ze sektoru spotřebního zboží dlouhodobé spotřeby by mohly čelit dalším poklesům, protože trhy rychle zaceňují tarifní recesi v USA, uvedli analytici UBS.

Ve zprávě pro klienty upozornil tým vedený Seanem Simondsem, že tyto akcie – závislé na zdravé spotřebitelské poptávce po „zbytných“ výrobcích – v poslední době zaostávají, protože investoři „rychle přecházejí“ do recesního módu.

Ekonomové varují, že vyšší cla mohou zvyšovat inflační tlaky a zpomalit hospodářskou aktivitu, přičemž mnoho firem si stěžuje na nejistotu, která ztěžuje plánování investic.

Trhy jsou silně rozkolísané kvůli nevyzpytatelným clům prezidenta Trumpa. Nejistotu dále zvyšují jeho poznámky o možném odvolání šéfa Fedu Jeroma Powella za to, že dostatečně rychle nesnižuje úrokové sazby.

Akcie tento týden v pondělí výrazně klesly, ale v úterý a ve středu opět vzrostly poté, co Trump naznačil ochotu jednat s Čínou a ustoupil od hrozby vyhazovu Powella.

UBS varuje, že nejzranitelnější jsou sektory jako automobilky a výrobci zboží dlouhodobé spotřeby. Analytici upozorňují na prudké přecenění tarifně citlivých titulů – ty jsou podle UBS „aktuálně o 20 % níže oproti celkovému trhu“.

Podle dat UBS dochází k „významné rotaci“ z cyklických sektorů do defenzivních, jako jsou základní spotřební statky.

Téměř vše, co se tento týden bude dít na měnovém trhu, bude záviset na amerických makrodatech. Samozřejmě nesmíme zapomínat ani na faktor Donald Trump, který pokračuje v boji hned na dvou, nebo dokonce třech frontách. První je konflikt s Federálním rezervním systémem, konkrétně s Jeromem Powellem. Druhou je boj proti zbytku světa kvůli "obchodní nespravedlnosti" vůči USA. Třetí je příměří mezi Ukrajinou a Ruskem, které Trump potřebuje stejně nutně jako vzduch. Kde Trump nakonec zvítězí, a kde prohraje, je otázka, na kterou nelze odpovědět – je to stejně filozofické téma jako budoucí rozhodnutí Fedu.

Navrhuji tedy zaměřit se zatím jen na ty faktory, které lze alespoň částečně predikovat. Prvním z nich je vlnová analýza, která ukazuje na další růst obou instrumentů. Druhým pak samotná makrodata zveřejňovaná během týdne, která dají obchodníkům prostor vše případně přehodnotit.

Ze všech událostí bych vyzdvihl především indexy podnikatelské aktivity ISM pro americký průmysl a služby, report otevřených pracovních pozic JOLTS, míru nezaměstnanosti a Nonfarm Payrolls. Budou zveřejněny i další reporty, ale tyto jsou nejdůležitější. Předpovídat jejich hodnoty je však podobně nevděčné jako tipovat budoucí kroky Fedu. Pokud ani samotný americký statistický úřad nedokázal správně spočítat nová pracovní místa za červen a červenec, co můžeme říkat my?

I tak je pravděpodobnost slabších amerických dat vyšší než pravděpodobnost silných čísel. Dokonce si troufám říct, že je potřeba, aby zveřejněné reporty byly slabší, aby mediální tok nebyl v rozporu s výsledky z vlnové analýzy. Z toho vyplývají dva možné scénáře. První: pokud zprávy budou v rozporu s vlnovým počtem a podpoří dolar, očekávám složitější korekční vlnovou strukturu u obou instrumentů, ale nepředpokládám změnu hlavního býčího trendu. Druhý: pokud reporty nebudou v rozporu s vlnovým počtem, měl by pokračovat další růst na obou instrumentech.

Z uvedeného vyplývá, že americká makrodata budou mít tento týden klíčovou roli, protože mohou lehce změnit vlnovou strukturu. Stejně tak ovlivní rozhodnutí Fedu 17. září.

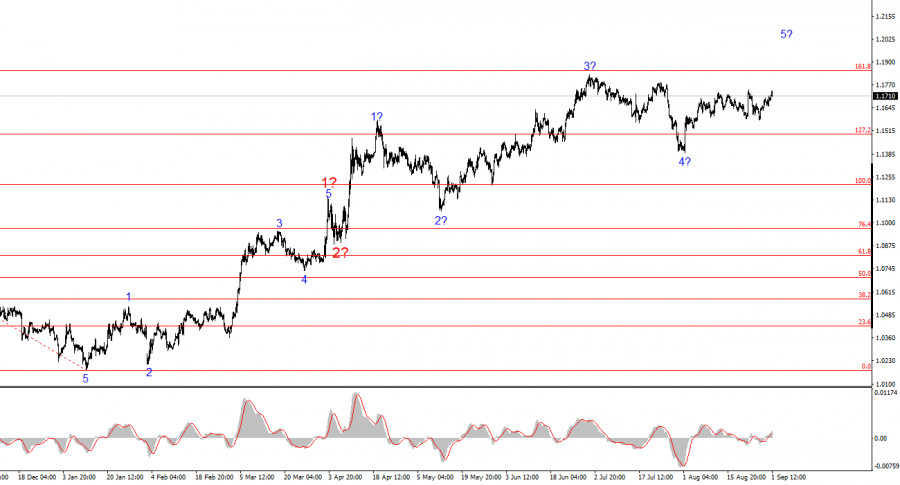

Na základě analýzy páru EUR/USD docházím k závěru, že nástroj pokračuje ve vytváření býčího segmentu trendu. Vlnová struktura zůstává zcela závislá na zpravodajském pozadí spojeném s Trumpovými rozhodnutími a americkou zahraniční politikou. Cíle pro tento trendový segment mohou sahat až k oblasti 1,25. Proto stále zvažuji nákupy s cíli poblíž úrovně 1,1875 (Fibonacci 161,8 %) a výše. Předpokládám, že vlna 4 byla dokončena. Proto je teď stále vhodná doba k nákupu.

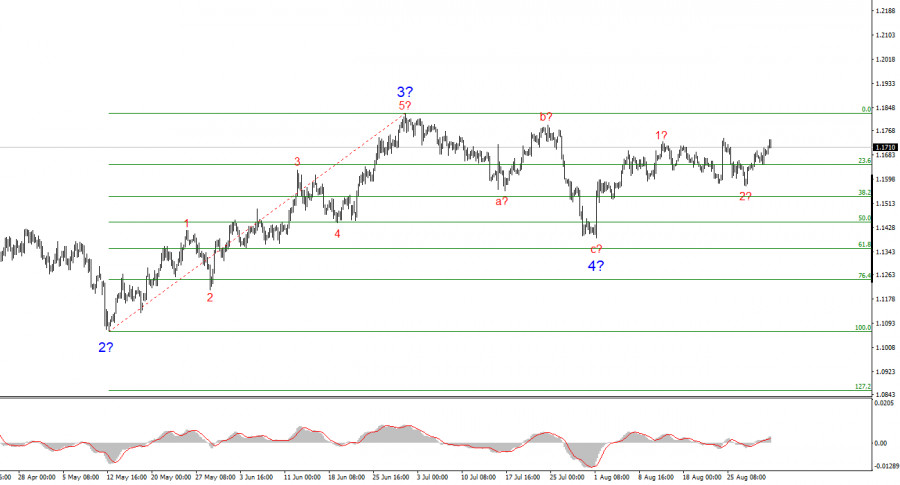

Vlnová struktura pro pár GBP/USD zůstává beze změny. Máme co do činění se segmentem impulzního býčího trendu. Pod Trumpovým vedením mohou trhy čelit ještě mnoha šokům a obratům, které mohou vlnovou strukturu výrazně ovlivnit, ale výchozí scénář zůstává v tomto okamžiku beze změny. Cíle tohoto býčího segmentu se nyní nacházejí poblíž úrovně 1,4017. V tuto chvíli předpokládám, že korekční vlna 4 byla dokončena. Vlna 2 v rámci 5 může být také kompletní. Proto doporučuji nákup s cílem na 1,4017.

RYCHLÉ ODKAZY