Investoři očekávali zásadní novinky od Nvidie na konferenci GTC, ale nedočkali se překvapení.

Akcie reagovaly poklesem, protože trh chtěl vidět okamžitý dopad na příjmy.

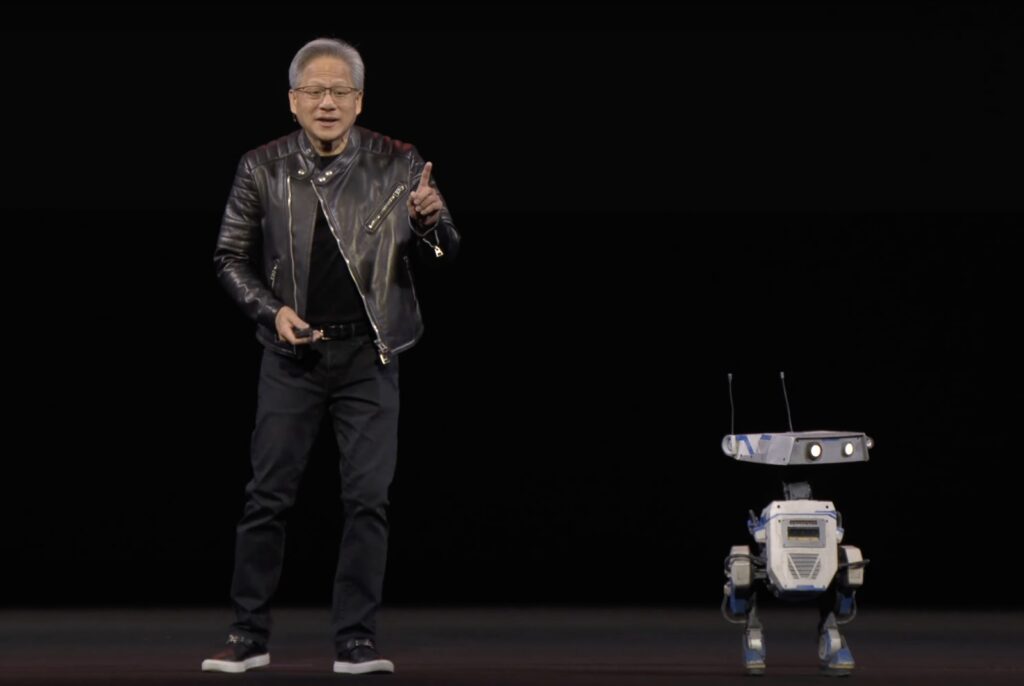

Generální ředitel Jensen Huang na konferenci GTC představil dvouhodinovou prezentaci plnou ambiciózních plánů a technologických inovací. Očekávalo se, že jeho vystoupení přinese něco zásadního, co by mohlo okamžitě ovlivnit tržní postavení společnosti Nvidia. Přestože šlo o velmi detailní prezentaci, investoři zůstali zklamaní, protože se neobjevila žádná převratná novinka, která by mohla vést ke skokovému růstu tržeb.

Akcie společnosti Nvidia (NVDA) klesly během úterní obchodní seance o 3,4 %, přestože před prezentací ztrácely pouze 1 %. Ve středeční předobchodní fázi sice vzrostly přibližně o 1 %, ale reakce trhu byla stále poměrně chladná.

Před konferencí GTC panovaly spekulace, že Nvidia oznámí nový zásadní zdroj příjmů. Místo toho Huang zopakoval dlouhodobé vize společnosti, které zahrnují robotiku, kvantovou výpočetní techniku a další pokročilé technologie.

Podle Maribel Lopezové, analytičky technologického průmyslu a zakladatelky společnosti Lopez Research, investoři očekávali něco převratného. „Mnoho věcí už bylo řečeno dříve a trh chtěl vidět něco nového,“ uvedla Lopezová.

I když je kvantová výpočetní technika zajímavým odvětvím, Lopezová upozornila, že „nebude krátkodobým motorem příjmů“. Stejně tak robotika má sice obrovský potenciál, ale její komerční dopad nebude tak rychlý jako růst tržeb z čipové divize společnosti Nvidia.

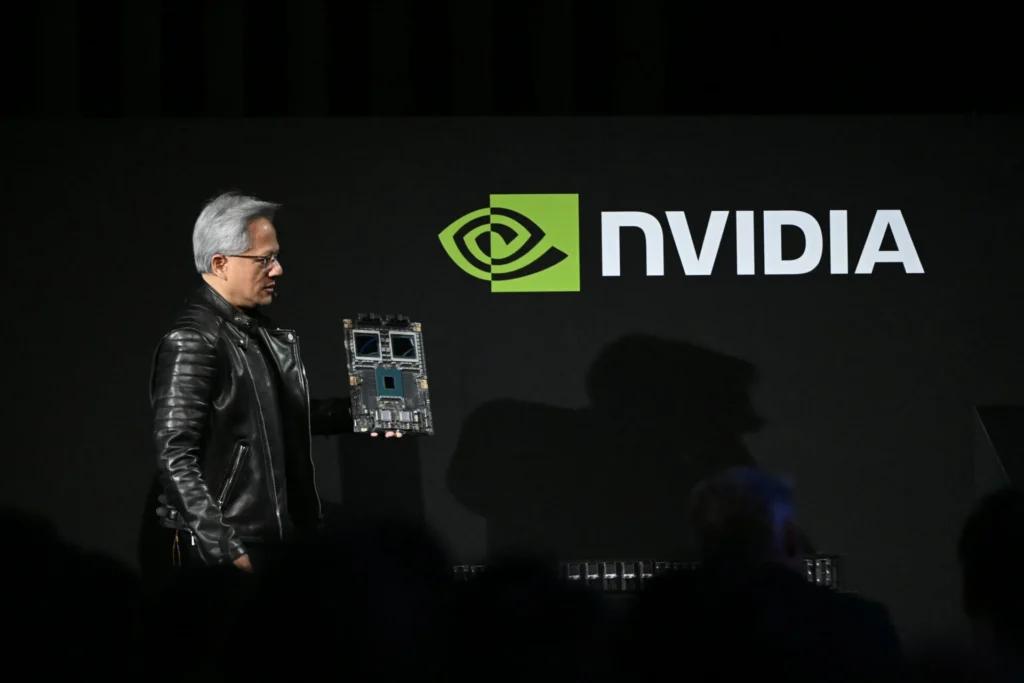

Huang ve svém projevu představil plány na nové generace čipových platforem. Nová výpočetní platforma Vera Rubin by měla být uvedena ve druhé polovině roku 2026 a nabídne 3,3krát vyšší výkon než současná architektura Grace Blackwell. Tento systém bude vybaven 144 grafickými procesory a měl by významně zlepšit výkon umělé inteligence.

Dalším krokem bude Vera Rubin Ultra, která by měla přijít na trh v roce 2027 a nabídne 14,4krát vyšší výkon než současné modely. Společnost také oznámila vývoj nové architektury Feynman, která se očekává v roce 2028.

Podle analytika Blayna Curtise ze společnosti Jefferies roadmapa sice ukazuje jasný technologický pokrok, ale neobsahuje okamžitou průlomovou inovaci, která by mohla vést k rychlému růstu hodnoty společnosti na burze.

I když Nvidia zůstává lídr v inovacích, Wall Street čeká rychlejší výsledky. Zákazníci Nvidie, především velké technologické firmy a výzkumné instituce, si při přechodu na nové technologie musí dopředu plánovat rozpočty a spotřebu energie. To znamená, že adopce nových platforem není okamžitá.

Nvidia si však svou rychlostí inovací udržuje výrazný náskok před konkurencí. „I když něco pokazí – jako na začátku s Blackwellem – dokáže se rychle vzpamatovat,“ uvedla Lopezová. Společnost totiž funguje na 12–18měsíčním vývojovém cyklu, což znamená, že nové čipy a architektury přicházejí rychleji než dříve.

Další faktor, který ovlivnil vlažnou reakci trhu, je, že Nvidia sice naznačila směr vývoje, ale nenabídla konkrétní odpovědi na některé zásadní otázky. Investoři chtějí jasnější strategii v oblasti diverzifikace příjmů, protože Nvidia stále výrazně závisí na trhu s čipy pro umělou inteligenci.

Huang na konferenci zdůraznil, že budoucnost společnosti nespočívá jen v čipech, ale také v softwarových řešeních a komplexních AI platformách. Přesto se trh obával, že příliš velká část příjmů stále pochází pouze z jednoho segmentu.

I přes smíšenou reakci na keynote zůstává Nvidia v technologickém sektoru klíčovým hráčem. Vývoj v oblasti umělé inteligence, datových center a robotiky může v následujících letech výrazně zvýšit příjmy společnosti.

Akcie společnosti Nvidia v posledním roce výrazně posílily, ale současná očekávání investorů jsou vyšší než kdy dříve. Pokud společnost nedokáže brzy přinést nové tržby z rozvíjejících se oblastí, může se tlak na hodnotu jejích akcií zvýšit.

Konference GTC 2025 ukázala, že Nvidia je stále lídrem v oblasti inovací, ale současně připomněla, že investoři chtějí konkrétnější plány a rychlejší přeměnu vizí v reálné tržby.

Wall Street očekává, že nové generace čipů a AI technologií přinesou další růst, ale současná prezentace nepřinesla okamžitě viditelný impulz, který by trh přesvědčil o skokovém růstu příjmů.

Nvidia tak zůstává na vrcholu, ale bude muset rychleji reagovat na rostoucí očekávání trhu, pokud chce udržet silné tempo růstu hodnoty svých akcií.

Das Währungspaar EUR/USD begann am Montag einen neuen Aufwärtszyklus. Zu diesem Zeitpunkt ist wohl niemand mehr überrascht von einem weiteren Rückgang des US-Dollars. Der Markt begann den Greenback bereits vor der Veröffentlichung des einzigen einigermaßen bedeutenden Ereignisses zu verkaufen – des ISM Services PMI aus den USA – was letztlich verhinderte, dass der Dollar weiter fiel. So erlebten wir gestern vielleicht zum ersten Mal seit Langem, dass ein makroökonomischer Bericht tatsächlich eingepreist wurde – der ISM-Index fiel besser aus, als erwartet.

In den letzten drei Wochen könnten einige Marktteilnehmer begonnen haben zu glauben, dass das Schlimmste für den Dollar vorbei ist. Donald Trump hat seit drei Wochen keine neuen Zölle eingeführt, er diskutiert aktiv über die Möglichkeit, Zölle auf China zu reduzieren, und er setzt weiterhin Handelsabkommen mit verschiedenen Ländern weltweit in den Medien durch. Natürlich sollten Trumps Worte mit Vorsicht genossen werden. So wissen wir zum Beispiel alle, dass keine Handelsverhandlungen mit China stattfinden, dennoch besteht Trump darauf, dass in wenigen Wochen ein Abkommen zustande kommt. Daher bleiben wir skeptisch gegenüber einer nennenswerten Entspannung der globalen Handelskonflikte.

Der Montag bewies erneut, dass der Dollar unbegrenzt fallen kann. Vergessen wir nicht: Wir sind immer noch im ersten Akt des Stückes mit dem Titel „Donald Trump – Präsident der Vereinigten Staaten.“ Viele weitere dramatische Entwicklungen stehen bevor. Angesichts dessen, wie Trump seine Amtszeit begonnen hat – mit mutigen, weitreichenden Maßnahmen – kann man mit Sicherheit sagen, dass er weiterhin Entscheidungen treffen wird, die die Märkte schockieren. Ja, der Aktienmarkt hat sich möglicherweise von seinem vorherigen Einbruch erholt, und US-Staatsanleihen könnten stärkere Nachfrage verzeichnen, aber die Welt hat Trumps Zölle auf praktisch alles nicht vergessen. Und „Welt“ bedeutet Verbraucher – die zunehmend versuchen, amerikanische Waren zu meiden.

Zum Beispiel sind seit der Einführung von Trumps Zollkrieg die globalen Verkäufe von Elon Musks Tesla um 70% zurückgegangen. Weltweit finden Bewegungen wie „Kauft nicht amerikanisch“ statt – nicht als öffentliche Proteste, sondern durch Social-Media-Kampagnen. Dennoch ist die Verbraucherstimmung weltweit leicht erkennbar. Wenn Menschen in verschiedenen Ländern merken, dass sich ihre Lebensqualität aufgrund der US-Politik verschlechtert, welche Reaktion kann man erwarten? Die US-Wirtschaft schrumpfte im ersten Quartal 2025 um 0,3%, und das könnte erst der Anfang sein. Trump spricht von einer „kurzen Rezession“, aber wir glauben, dass sie sich hinziehen könnte. In Trumps Herangehensweise an „Zuckerbrot und Peitsche“-Diplomatie fehlt das Zuckerbrot – also könnte er bei Nichteinhaltung einfach weiterhin Sanktionen und Zölle erheben. Beispielweise hat der US-Präsident gesagt, dass er 500% Zölle auf alle Länder erheben wird, die Energiequellen aus Russland kaufen, falls Moskau keinen Frieden mit Kiew schließt.

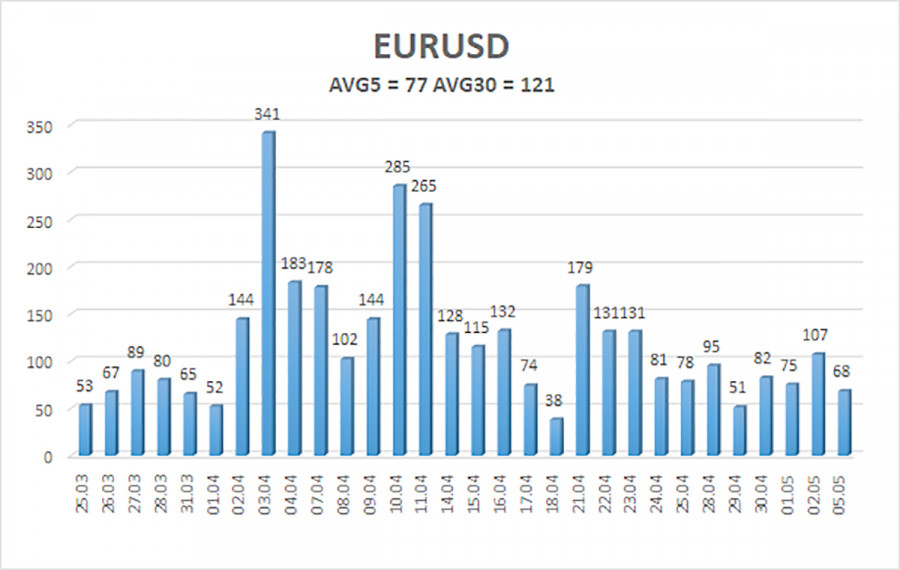

Ab dem 6. Mai beträgt die durchschnittliche Volatilität des EUR/USD-Paares über die letzten fünf Handelstage 82 Pips, was als "durchschnittlich" gilt. Wir erwarten, dass sich das Paar am Dienstag zwischen den Niveaus von 1.1227 und 1.1381 bewegt. Der langfristige Regressionskanal zeigt nach oben, was auf einen kurzfristigen Aufwärtstrend hinweist. Der CCI-Indikator hat dreimal die überkaufte Zone erreicht, was nur zu einer geringfügigen Korrektur geführt hat.

S1 – 1.1230

S2 – 1.1108

S3 – 1.0986

R1 – 1.1353

R2 – 1.1475

R3 – 1.1597

Das EUR/USD-Paar hat eine neue Welle der Abwärtskorrektur innerhalb des allgemeinen Aufwärtstrends begonnen. In den letzten Monaten haben wir wiederholt erklärt, dass wir mit einem mittelfristigen Rückgang des Euro rechnen, und diese Ansicht bleibt unverändert. Abgesehen von Donald Trump fehlen dem Dollar weiterhin jegliche fundamentalen Gründe für eine mittelfristige Erholung. Doch allein dieser Faktor könnte den Dollar weiterhin belasten, während der Markt alle anderen Einflüsse ignoriert.

Wenn Sie auf Basis reiner Technik oder dem „Trump-Faktor“ handeln, sind Long-Positionen relevant, solange sich der Preis über dem gleitenden Durchschnitt hält, mit einem Ziel von 1.1475. Sollte der Preis unter den gleitenden Durchschnitt fallen, werden Short-Positionen relevant, mit Zielen bei 1.1230 und 1.1227. Derzeit an eine starke Dollar-Rallye zu glauben, ist äußerst schwierig, aber ein Rückprall bleibt möglich.

Lineare Regressionskanäle helfen, den aktuellen Trend zu bestimmen. Wenn beide Kanäle in Einklang stehen, deutet dies auf einen starken Trend hin.

Das Gleitende Durchschnittslinie (Einstellungen: 20,0, geglättet) definiert den kurzfristigen Trend und gibt die Handelsrichtung vor.

Murray Levels fungieren als Zielniveaus für Bewegungen und Korrekturen.

Volatilitätsniveaus (rote Linien) repräsentieren den wahrscheinlichen Kursbereich des Paares für die nächsten 24 Stunden basierend auf den aktuellen Volatilitätsdaten.

CCI-Indikator: Wenn er in den überverkauften Bereich (unter -250) oder den überkauften Bereich (über +250) eintritt, signalisiert dies eine bevorstehende Trendwende in die entgegengesetzte Richtung.

QUICK LINKS