Akcie ze sektoru spotřebního zboží dlouhodobé spotřeby by mohly čelit dalším poklesům, protože trhy rychle zaceňují tarifní recesi v USA, uvedli analytici UBS.

Ve zprávě pro klienty upozornil tým vedený Seanem Simondsem, že tyto akcie – závislé na zdravé spotřebitelské poptávce po „zbytných“ výrobcích – v poslední době zaostávají, protože investoři „rychle přecházejí“ do recesního módu.

Ekonomové varují, že vyšší cla mohou zvyšovat inflační tlaky a zpomalit hospodářskou aktivitu, přičemž mnoho firem si stěžuje na nejistotu, která ztěžuje plánování investic.

Trhy jsou silně rozkolísané kvůli nevyzpytatelným clům prezidenta Trumpa. Nejistotu dále zvyšují jeho poznámky o možném odvolání šéfa Fedu Jeroma Powella za to, že dostatečně rychle nesnižuje úrokové sazby.

Akcie tento týden v pondělí výrazně klesly, ale v úterý a ve středu opět vzrostly poté, co Trump naznačil ochotu jednat s Čínou a ustoupil od hrozby vyhazovu Powella.

UBS varuje, že nejzranitelnější jsou sektory jako automobilky a výrobci zboží dlouhodobé spotřeby. Analytici upozorňují na prudké přecenění tarifně citlivých titulů – ty jsou podle UBS „aktuálně o 20 % níže oproti celkovému trhu“.

Podle dat UBS dochází k „významné rotaci“ z cyklických sektorů do defenzivních, jako jsou základní spotřební statky.

Fast alles auf dem Devisenmarkt wird diese Woche von den wirtschaftlichen Veröffentlichungen der USA abhängen. Natürlich sollten wir den Donald-Trump-Faktor nicht vergessen, da er weiterhin an zwei oder sogar drei Fronten kämpft. Die erste ist seine Konfrontation mit der Federal Reserve, insbesondere mit Jerome Powell. Die zweite ist sein Kampf mit dem Rest der Welt über die „Handelsungerechtigkeit” gegenüber den USA. Der dritte ist ein Waffenstillstand zwischen der Ukraine und Russland, den Trump so dringend braucht wie die Luft zum Atmen. Wo Trump letztendlich siegen und wo er verlieren wird, bleibt reine Spekulation. Das ist eine ebenso philosophische Frage wie die zukünftigen Maßnahmen der Fed.

Deshalb schlage ich vor, sich zunächst auf jene Faktoren zu konzentrieren, die zumindest mit einer gewissen Wahrscheinlichkeit prognostiziert werden können. Der erste dieser Faktoren ist die Wellenanalyse, die auf weitere Gewinne bei beiden Instrumenten hinweist. Der zweite sind die wirtschaftlichen Statistiken, die im Laufe der Woche veröffentlicht werden und den Marktteilnehmern bei Bedarf Zeit zur Neubewertung bieten.

Von all den Ereignissen dieser Woche würde ich die ISM-Geschäftstätigkeitsindizes für den US-amerikanischen Dienstleistungs- und Fertigungssektor, den JOLTS-Bericht zu offenen Stellen, die Arbeitslosenquote und die Nonfarm Payrolls hervorheben. Es wird noch weitere Berichte geben, aber diese sind die wichtigsten. Natürlich ist die Vorhersage der zukünftigen Werte dieser Indikatoren genauso undankbar wie die Vorhersage der zukünftigen Maßnahmen der Fed. Wenn nicht einmal das US-amerikanische Statistikamt in der Lage war, die Arbeitsplätze im Juni und Juli korrekt zu zählen, wie sollen wir das dann schaffen?

Nichts desto trotz ist die Wahrscheinlichkeit höher, schwache US-Daten zu sehen, als starke Ergebnisse. Tatsächlich gehe ich noch weiter: Wir müssen schwache Werte in US-Berichten sehen, damit der Nachrichtenfluss nicht der Wellenzählung widerspricht. Dementsprechend gibt es zwei mögliche Szenarien. Erstens, wenn die Nachrichten der Wellenzählung widersprechen und den Dollar stützen, erwarte ich, dass die Korrekturwellenstruktur für beide Instrumente komplexer wird; jedoch erwarte ich keine Änderung der allgemeinen Struktur des Aufwärtstrends. Zweitens: Wenn der Nachrichtenfluss der Wellenzählung nicht widerspricht, erwarte ich weitere Kursgewinne für beide Instrumente.

Basierend auf all dem werden in dieser Woche US-Berichte Priorität haben, da sie die Wellenstruktur leicht verändern könnten. Sie werden auch die Entscheidung der Fed am 17. September beeinflussen.

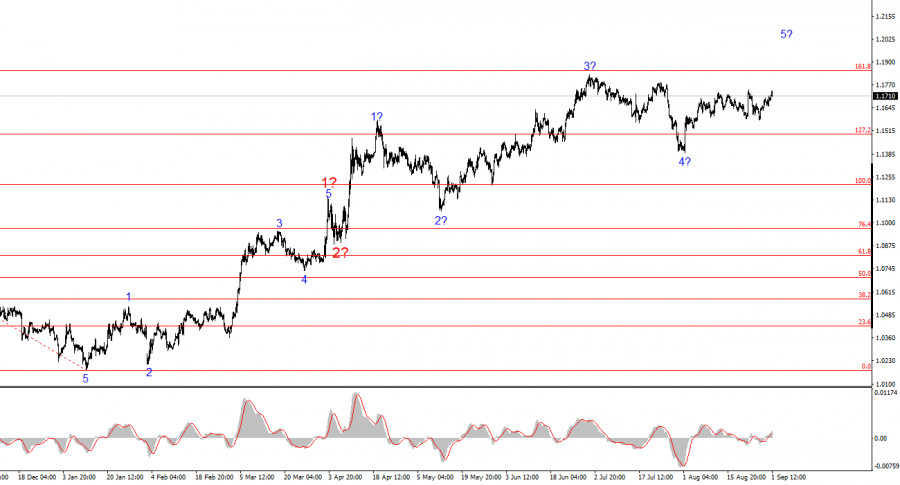

Basierend auf meiner EUR/USD-Analyse schlussfolgere ich, dass das Instrument weiterhin ein bullisches Bein des Trends aufbaut. Die Wellenzählung hängt immer noch vollständig von den Nachrichtenflüssen zu den Entscheidungen von Donald Trump und der US-Außenpolitik ab. Die Ziele für dieses Trendbein könnten sich bis in den Bereich von 1,25 erstrecken. Daher halte ich weiterhin Long-Positionen mit Zielen um 1,1875 (was 161,8 % Fibonacci entspricht) und höher für sinnvoll. Ich glaube, Welle 4 ist abgeschlossen. Daher ist jetzt immer noch ein guter Zeitpunkt, um zu kaufen.

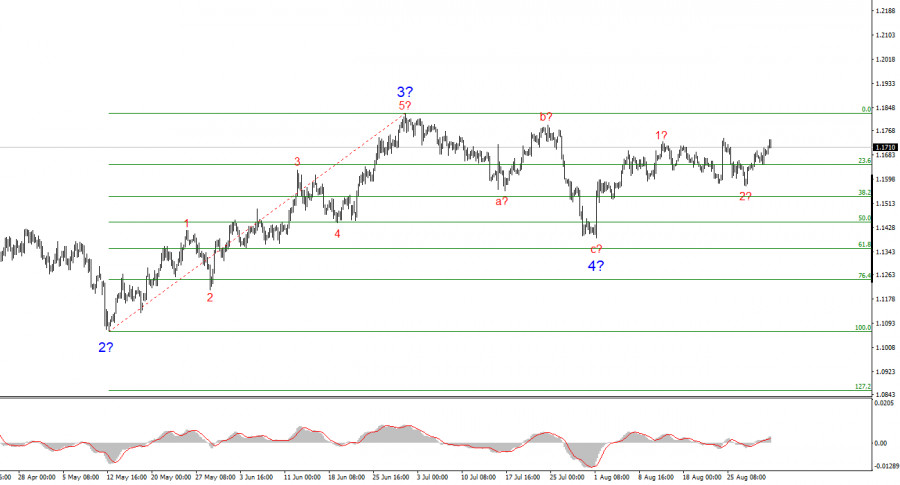

Das Wellenbild für GBP/USD bleibt unverändert. Wir haben es mit einem bullischen, impulsiven Segment des Trends zu tun. Unter Trump könnten die Märkte immer noch zahlreichen Schocks und Umkehrungen ausgesetzt sein, die das Wellenbild erheblich beeinflussen könnten, aber zum jetzigen Zeitpunkt bleibt das Arbeitsszenario unverändert. Die Ziele des bullischen Beins liegen jetzt um das Niveau von 1,4017. Derzeit glaube ich, dass die Korrekturwelle 4 abgeschlossen ist. Welle 2 innerhalb von Welle 5 könnte ebenfalls abgeschlossen sein. Daher rate ich zum Kauf mit Ziel 1,4017.

QUICK LINKS