Akcie Capital One v pondělí před zahájením obchodování rostou poté, co americké regulační orgány schválily akvizici banky Discover Financial v hodnotě 35 miliard dolarů.

Akcie se po rozhodnutí Federálního rezervního systému a Úřadu pro kontrolu měny obchodují o 3,8 % výše.

Transakce, která má nyní povolení k uzavření 18. května, podle analytiků poskytne Capital One (NYSE:COF) kontrolu nad platební sítí Discover a dlouhodobé strategické výhody.

„Dohodu považujeme za pozitivní pro COF, která přináší dlouhodobé strategické výhody a zároveň je atraktivní z finančního hlediska,“ napsala Bank of America ve zprávě klientům a ponechala na akciích rating Buy.

Wells Fargo dodala, že schválení „by mělo podpořit mnohonásobnou expanzi a více než 15% navýšení zisku na akcii v roce 27“, přičemž díky fúzi získá Capital One „globální platební síť“ a potenciál „expandovat do oblastí ‚mimo bankovnictví‘“.

Tento krok také připravuje půdu pro širší konsolidaci bank. „Investoři se domnívají, že schválení transakce COF/DFS odstartuje další bankovní fúze a akvizice,“ napsala Wells Fargo.

Firma dodala, že transakce odráží „zálohu na zlepšení regulačního prostředí ze strany nové administrativy“.

Dans un marché estival calme, où les volumes de transactions à la Bourse de New York ont chuté à leur niveau le plus bas depuis début mai, même une seule entreprise peut entraîner les autres vers le bas. Surtout lorsque cette entreprise est NVIDIA, la baisse de 3,5 % du géant technologique a fait oublier aux investisseurs les 350 émetteurs dont les actions ont clôturé en territoire positif, le S&P 500 et d'autres indices boursiers ont fortement chuté. Naturellement, le plus touché était le Nasdaq 100, qui a enregistré sa plus forte chute depuis le Jour de la Libération en avril.

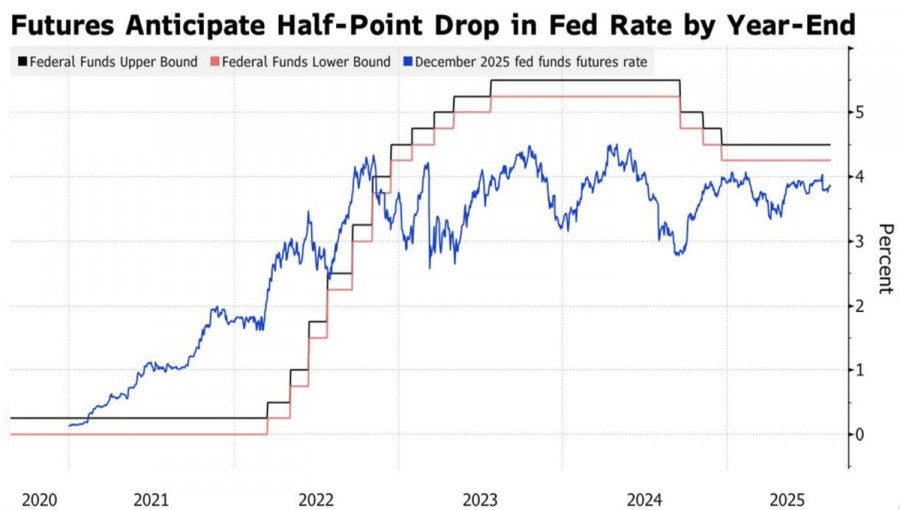

Les sujets des tarifs douaniers de Donald Trump et des bénéfices des entreprises passent progressivement au second plan. Les investisseurs tentent de comprendre quelle version de Jerome Powell apparaîtra à Jackson Hole. À en juger par le rallye des actions immobilières, des services publics et des biens de consommation, le président de la Fed est attendu avec un ton accommodant. Peut-être pas aussi accommodant que la Maison-Blanche le souhaiterait, mais il est peu probable qu'il se présente comme plus agressif qu'après la réunion du FOMC en juillet.

D'abord, cependant, le marché doit passer le test des comptes-rendus de la réunion de la Fed. Il est peu probable qu'il se concentre beaucoup sur ce que les responsables pensaient avant les dernières données sur le marché de l'emploi. Le refroidissement marqué du marché du travail entre mai et juillet a convaincu les marchés des dérivés que le taux des fonds fédéraux sera réduit en septembre. Seule l'accélération des prix à la production a réduit la probabilité d'un nouvel assouplissement monétaire de la Fed à 83 %.

Le marché revient progressivement à la réalité. La déclaration de Scott Bessent sur une réduction de taux de 50 bp en septembre et un total de 150–175 bp dans ce cycle a suscité un sentiment d'euphorie chez les investisseurs. Cependant, Deutsche Bank et d'autres entreprises soutiennent qu'aucun modèle n'indique une telle divergence significative du taux des fonds fédéraux par rapport à son niveau actuel.

La baisse du S&P 500, déclenchée par la chute de NVIDIA et les inquiétudes concernant la rhétorique prudente de Powell à Jackson Hole, a coïncidé avec la revendication de Bank of America d'une bulle du marché boursier. Pourtant, la banque a déjà fait de tels commentaires par le passé. Une fois par an, même un bâton tire ?

À mon avis, la surévaluation des actions américaines devait tôt ou tard se manifester. Le Nasdaq 100, par exemple, se négocie à 27 fois les bénéfices attendus. Il est vulnérable à un recul. Pourquoi NVIDIA et Powell ne déclencheraient-ils pas une correction ?

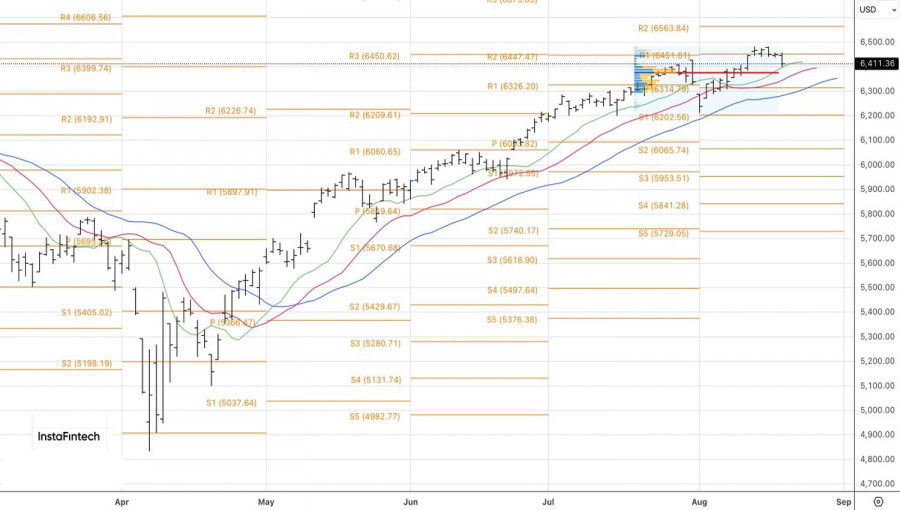

Techniquement, sur le graphique journalier du S&P 500, la bataille pour le niveau pivot à 6450 s'est soldée par une victoire des baissiers. Les traders auraient pu ouvrir des positions de vente à partir de ce niveau ou lors d'une cassure de la limite inférieure de la fourchette de consolidation de 6435–6480. Il est judicieux d'ajouter des positions de vente si le support à 6395 est franchi. Un test de la juste valeur à 6375, cependant, aidera à clarifier la trajectoire future de l'indice boursier global.

QUICK LINKS