Americký dolar oslabil o 1,7 % kvůli obavám z dopadu Trumpova návrhu na snížení daní

Americký dolar čelí jednomu z nejvýraznějších týdenních poklesů za poslední období, protože investoři po celém světě reagují na rostoucí fiskální nejistotu ve Spojených státech a nepředvídatelnou obchodní politiku prezidenta Donalda Trumpa. Tento týden zaznamenala americká měna pokles o 1,7 % vůči koši hlavních měn, což představuje největší týdenní propad od začátku dubna, kdy trhy zneklidnilo Trumpovo oznámení o zavedení cel v rámci takzvaného „dne osvobození“.

Hlavním zdrojem nervozity investorů je Trumpův nový daňový zákon, který vyvolal obavy z dalšího zhoršení amerického rozpočtového deficitu. Zatímco prezident Trump slibuje ekonomické oživení, trhy sledují prudký růst výnosů z dlouhodobých státních dluhopisů, které odrážejí ztrátu důvěry v americké veřejné finance. Výnos 30letých amerických dluhopisů tento týden překonal hranici 5 %, což je pro mnohé investory signál k přesunu kapitálu jinam.

Chris Turner z ING upozornil, že trh reaguje nejen na fiskální výhled USA, ale také na zvýšené spekulace o oslabování dolaru, které jsou vnímány jako součást Trumpovy snahy dosáhnout výhodnějších obchodních dohod. Výsledkem je rostoucí tlak na dolar a posilování jiných měn, například korejského wonu a tchajwanského dolaru, jejichž kurz vůči dolaru podporují očekávání, že některé asijské státy přistoupí na měnové ústupky.

Jedním z klíčových faktorů, který analytiky znepokojuje, je neobvyklá korelace mezi výnosy dluhopisů a kurzem dolaru. Za běžných okolností by vyšší úrokové sazby měly dolar posilovat, neboť zvyšují atraktivitu amerických aktiv. Tentokrát však dolar oslabuje společně s poklesem cen dluhopisů, což podle Michaela Metcalfa ze State Street může naznačovat hlubší strukturální problémy.

Podobný názor sdílí i RBC BlueBay Asset Management, podle kterého investoři přehodnocují svou dlouhodobou alokaci do amerických aktiv. Výprodeje amerických vládních dluhopisů a akcií v souběhu s oslabujícím dolarem odhalují ztrátu důvěry, která se může rychle promítnout do globálního pohybu kapitálu.

Lee Hardman z MUFG upozornil, že obnovený výprodej dolaru může být také důsledkem spekulací, že Trumpova administrativa úmyslně cílí na oslabení americké měny, a to i při jednáních s klíčovými partnery. Podobné náznaky posílily vnímání, že USA jsou ochotny obětovat silný dolar výměnou za výhodnější podmínky v bilaterálním obchodě.

Ministři financí zemí G7 ve čtvrtek ve svém společném prohlášení zmínili „neudržitelné globální makroekonomické nerovnováhy“, což mnozí pozorovatelé interpretovali jako odkaz na obchodní přebytky Asie vůči USA. Ty jsou jedním z hlavních terčů Trumpovy obchodní politiky, která zahrnuje cla, výhrůžky a tlak na měnové ústupky. Důsledkem je rostoucí nejistota, která dopadá na globální trhy a nutí investory hledat bezpečnější destinace.

Zvýšený zájem o alternativní měny a aktiva mimo dolarovou sféru naznačuje, že část trhu začíná uvažovat o scénáři tzv. de-dolarizace – tedy postupného snižování závislosti na americké měně jako rezervní. Přestože dolar zůstává dominantní měnou v mezinárodním obchodě, analytici upozorňují, že kombinace růstového zpomalení, vysokého deficitu a nekonzistentní politiky může dlouhodobě oslabit jeho postavení.

Tlak na dolar tak nevychází pouze z krátkodobých výkyvů, ale z měnícího se geopolitického prostředí, v němž roste konkurence mezi měnovými bloky a snižuje se trpělivost investorů se stále více deficitním a politicky nestabilním Spojenými státy.

Analiza transakcji i wskazówki dotyczące handlu GBP/USD

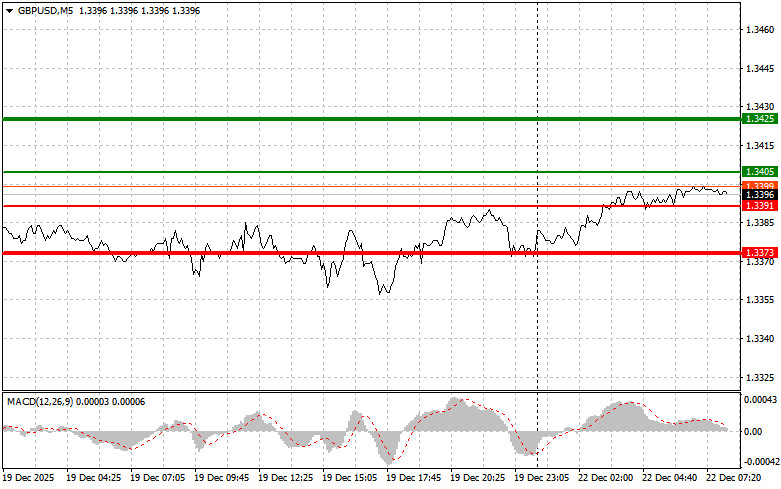

Test 1,3372 zbiegł się ze spadkiem wskaźnika MACD poniżej poziomu zera, co wywołało sygnał sprzedaży funta. W rezultacie para spadła o 15 punktów.

Funt zareagował słabo na dane o sprzedaży detalicznej. Słaba sprzedaż detaliczna w Wielkiej Brytanii wzbudziła obawy o aktywność konsumentów, jednak ich wpływ został złagodzony przez podobne sygnały z amerykańskiej gospodarki. Indeks nastrojów konsumentów Uniwersytetu Michigan, odzwierciedlający obawy dotyczące inflacji i niepewności gospodarczej, wzbudził wątpliwości co do siły ożywienia gospodarczego w USA, wywierając presję na dolara.

Dziś rano zostaną opublikowane ważne dane dotyczące dynamiki brytyjskiego PKB za trzeci kwartał tego roku, wolumenu inwestycji oraz salda rachunku bieżącego. Te wskaźniki ekonomiczne są pod ścisłą obserwacją inwestorów, ponieważ dostarczają istotnych informacji na temat stanu brytyjskiej gospodarki po okresie znacznej niestabilności i wstrząsów gospodarczych. Dynamika PKB w trzecim kwartale posłuży jako kluczowy wskaźnik oceny skuteczności Wielkiej Brytanii w radzeniu sobie z wysoką inflacją i wysokimi stopami procentowymi. Jeśli brytyjski PKB spadnie drugi kwartał z rzędu, funt brytyjski może osłabić się względem dolara amerykańskiego. W centrum uwagi znajdą się również zmiany w wolumenie inwestycji w Wielkiej Brytanii, które odgrywają kluczową rolę w długoterminowym wzroście gospodarczym. Wzrost inwestycji może sygnalizować wzmocnienie zaufania przedsiębiorstw oraz gotowość do ekspansji i innowacji, stymulując tym samym wzrost gospodarczy i tworzenie miejsc pracy. Saldo rachunku bieżącego odzwierciedla różnicę między dochodami z eksportu a wydatkami z importu. Ujemne saldo może wskazywać, że kraj wydaje więcej, niż zarabia, co może doprowadzić do osłabienia waluty krajowej i innych trudności gospodarczych.

Jeśli chodzi o strategię intraday, będę polegał na realizacji scenariuszy nr 1 i nr 2.

Scenariusze kupna

Scenariusz nr 1:

Planuję kupić funta, gdy cena dotrze do poziomu 1,3405 (zielona linia na wykresie) i zrealizować zysk na poziomie 1,3425 (zielona linia pogrubiona na wykresie). W pobliżu 1,3425 zamierzam zamknąć pozycje długie i zająć krótkie, zakładając, że para przesunie się o 30-35 punktów w przeciwnym kierunku. Dzisiaj funt może gwałtownie wzrosnąć tylko po publikacji pozytywnych danych. Kupując, upewnij się jednak, że linia MACD znajduje się powyżej poziomu zera lub dopiero zaczyna rosnąć.

Scenariusz nr 2:

Możesz rozważyć kupno funta także po dwóch kolejnych testach poziomu 1,3391, gdy wskaźnik MACD będzie znajdować się strefie wyprzedania. Ograniczy to potencjał spadkowy pary oraz spowoduje wzrost w kierunku poziomów 1,3405 i 1,3425.

Scenariusze sprzedaży

Scenariusz nr 1:

Planuję sprzedać funta dopiero po osiągnięciu poziomu 1,3391 (czerwona linia na wykresie), co doprowadzi do gwałtownego spadku pary. Kluczowym celem sprzedających będzie poziom 1,3373, na którym zamierzam zamknąć pozycje krótkie i zająć długie, zakładając, że para przesunie się o 20-25 punktów w przeciwnym kierunku. Sprzedający funta uaktywnią się po publikacji słabych danych. Sprzedając, upewnij się jednak, że linia MACD znajduje się poniżej poziomu zera lub dopiero zaczyna spadać.

Scenariusz nr 2:

Możesz rozważyć sprzedaż funta także po dwóch kolejnych testach poziomu 1,3405, gdy wskaźnik MACD będzie znajdować się strefie wykupienia. Ograniczy to potencjał wzrostowy pary oraz spowoduje spadek w kierunku poziomów 1,3391 i 1,3373.

Na wykresie:

Cienka zielona linia — cena wejścia, po której możesz kupić instrument handlowy.

Gruba zielona linia — cena szacowana, czyli poziom, na którym możesz ustawić Take-Profit (TP) lub ręcznie zrealizować zyski, ponieważ dalszy wzrost powyżej tego poziomu jest mało prawdopodobny.

Cienka czerwona linia — cena wejścia, po której możesz sprzedać instrument handlowy.

Gruba czerwona linia — cena szacowana, czyli poziom, na którym możesz ustawić Take Profit (TP) lub ręcznie zrealizować zyski, ponieważ dalszy spadek poniżej tego poziomu jest mało prawdopodobny.

Wskaźnik MACD. Warto uwzględnić strefy wykupienia i wyprzedania, wchodząc na rynek.

Ważne: Początkujący traderzy muszą zachować szczególną ostrożność, podejmując decyzje dotyczące wejścia na rynek. Przed publikacją ważnych raportów najlepiej pozostać poza rynkiem, aby uniknąć gwałtownych wahań kursu. Jeśli zdecydujesz się na handel w momencie publikacji wiadomości, zawsze ustawiaj zlecenia Stop, aby zminimalizować straty. W przeciwnym razie możesz bardzo szybko stracić cały depozyt, zwłaszcza jeśli nie korzystasz z metod zarządzania środkami i handlujesz dużymi wolumenami. Pamiętaj, że aby odnieść sukces w handlu, należy mieć klarowny plan handlowy. Spontaniczne decyzje handlowe oparte na bieżącej sytuacji rynkowej są zazwyczaj stratną strategią w przypadku tradera intraday.

SZYBKIE LINKI