Вчера была образована лишь одна точка по входу в рынок. Давайте с вами посмотрим на 5-минутный график и разберемся с тем, что там произошло. В своем утреннем прогнозе я обращал внимание на уровень 151.09 и планировал от него принимать решения по входу в рынок. Снижение и формирование там ложного пробоя привели к сигналу на покупку доллара, что вылилось в рост пары более чем на 35 пунктов. Во второй половине дождаться обновления обозначенных уровень не получилось.

Для открытия длинных позиций по USD/JPY требуется:

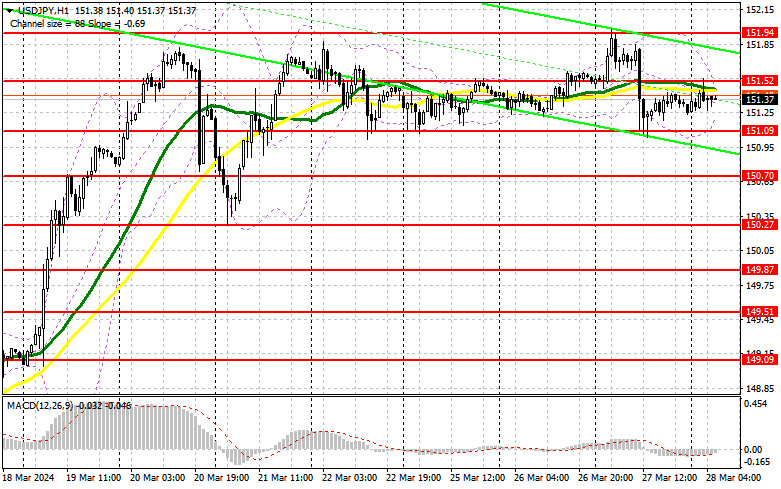

Доллар довольно резко просел в паре с иеной вчера в ходе европейской сессии, после, казалось бы, голубиной речи члена правления Банка Японии Тамура Наоки. Однако после возврата к нижней границе бокового канала давление на пару снизилось, что позволило быкам добиться хорошей восходящей коррекции. Сегодня многое будет зависеть от статистики по США, так что в первой половине дня ожидаю сдержанной волатильности. Действовать лучше по тренду на снижении, дождавшись формирования ложного пробоя в районе поддержки 151.09, отлично вчера себя зарекомендовавшей. Это будет подходящим условием для покупок доллара с целью роста к сопротивлению 151.52. Прорыв и закрепление выше этого диапазона позволят покупателям вернуть контроль над рынком, дав шанс на рост доллара к годовому максимуму в район 151.94. Самой дальней целью выступит область 152.39, где буду фиксировать прибыль. При сценарии снижения пары и отсутствия активности на 151.09 со стороны покупателей медведи добьются выхода за пределы канала, что может серьезно осложнить жизнь покупателям. В таком случае попытаюсь зайти в рынок в районе 150.70. Но только ложный пробой там будет подходящим условием на открытие длинных позиций. Покупать USD/JPY сразу на отскок планирую только от 150.27 с целью коррекции в 30-35 пунктов внутри дня.

Для открытия коротких позиций по USD/JPY требуется:

В случае роста USD/JPY жду проявления медведей в районе середины канала 151.52, где расположились средние скользящие, играющие на стороне продавцов. Ложный пробой там даст точку входа на продажу с еще одним движением к 151.09 – нижней границы канала. Прорыв и обратный тест снизу вверх этого диапазона нанесут более серьезный удар по позициям быков, что приведет к сносу стоп-приказов и откроет путь к 150.70, где ожидаю активно проявления со стороны покупателей. Более дальней целью выступит область 150.27, где буду фиксировать прибыль. При варианте роста USD/JPY по тренду, и отсутствия активности медведей на 151.52 лучше с продажами не торопиться. В таком случае отложу короткие позиции до теста сопротивления 151.94. При отсутствии движения вниз и там я буду продавать USD/JPY сразу на отскок сразу от 152.39, но лишь в расчете на коррекцию пары вниз на 30-35 пунктов внутри дня.

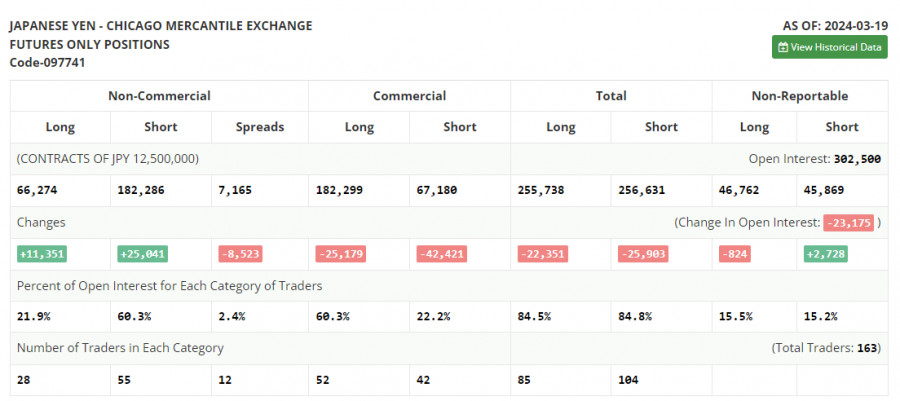

B COT-отчете (Commitment of Traders) за 19 марта наблюдался рост длинных и коротких позиций. Недавнее решение Центрального банка Японии повысить процентные ставки привело к всплеску волатильности, но учитывая, что пара отреагировала на все ростом, скорей всего, восходящий потенциал доллара сохранится – по крайней мере, до момента, пока регулятор не прольет свет на свою будущую политику. Действия Федеральной резервной системы на прошлой неделе не позволили продолжить восходящий тренд по паре, но закрепление выше уровня в 150 иен уже само по себе является хорошим результатом. Лучше всего ставить на дальнейший рост пары. В последнем COT-отчете говорится, что длинные некоммерческие позиции выросли на 11 351, до уровня 66 274, тогда как короткие некоммерческие позиции сократились на 25 041, до уровня 182 286. В итоге спрэд между длинными и короткими позициями сократился на 8 523.

Сигналы индикаторов:

Средние скользящие

Торговля ведется в районе 30 и 50-дневных средних скользящих, что указывает на боковой характер рынка.

Примечание. Период и цены средних скользящих рассматриваются автором на часовом графике H1 и отличаются от общего определения классических дневных средних скользящих на дневном графике D1.

Bollinger Bands

В случае снижения в качестве поддержки выступит нижняя граница индикатора в районе 151.10.

Описание индикаторов:

• Moving average (средняя скользящая, определяет текущую тенденцию путем сглаживания волатильности и шума). Период – 50. На графике отмечена желтым цветом;

• Moving average (средняя скользящая, определяет текущую тенденцию путем сглаживания волатильности и шума). Период – 30. На графике отмечена зеленым цветом;

• Индикатор MACD (Moving Average Convergence/Divergence – схождение/расхождение скользящих средних) Быстрое EMA – период 12. Медленное EMA – период 26. SMA – период 9;

• Bollinger Bands (Полосы Боллинджера). Период – 20;

• Некоммерческие трейдеры – спекулянты, такие как отдельные трейдеры, хедж-фонды и крупные учреждения, использующие фьючерсный рынок в спекулятивных целях и соответствующие определённым требованиям;

• Длинные некоммерческие позиции представляют суммарную длинную открытую позицию некоммерческих трейдеров;

• Короткие некоммерческие позиции представляют суммарную короткую открытую позицию некоммерческих трейдеров;

• Суммарная некоммерческая нетто позиция является разницей между короткими и длинными позициями некоммерческих трейдеров.

БЫСТРЫЕ ССЫЛКИ