Investiční banka Barclays zveřejnila aktualizovaný výběr evropských akcií pro druhé čtvrtletí roku, přičemž sestavila seznam tří titulů s nadváženým doporučením („Overweight“) a tří s podváženým („Underweight“). Tento výběr reflektuje očekávané oživení v některých odvětvích, ale také přetrvávající geopolitická a obchodní rizika, která by mohla některé společnosti výrazně zasáhnout.

Na straně nadvážených titulů se Barclays soustředí především na biotechnologie a environmentální služby. První dvě doporučené společnosti, Sartorius a její dceřiná společnost Sartorius Stedim, podle analytiků těží z oživující poptávky po komerčních bioprocesorech. Tento sektor byl po pandemii zasažen nadměrnými zásobami, ale Barclays nyní pozoruje, že se situace stabilizuje a zákaznická aktivita se vrací na úroveň, která odpovídá trendu před COVID-19.

Barclays k tomu uvádí: „Naše klouzavá čtyřčtvrtletní analýza poměru objednávek k tržbám naznačuje, že zákazníci opět začínají aktivně investovat. Očekáváme pozitivní výsledky již v prvním kvartálu.“ Výsledky společnosti Merck, která působí v podobném segmentu, a pozitivní výhled ostatních firem z oblasti věd o živé přírodě podpořily očekávání, že základní poptávka se začne rychle zvedat.

Další favorit Barclays, společnost Veolia, je podle stratégů na dobré cestě díky očekávanému červnovému „deep dive“ do své divize odpadového hospodářství. Tento klíčový investorský den, naplánovaný na 25. června, by měl poskytnout jasnější obraz o dlouhodobých vyhlídkách tohoto segmentu a podle Barclays má potenciál přehodnotit názor trhu na vnímanou cykličnost této činnosti.

Třetí nadváženou akcií je Fresenius SE, která má dle analytiků předpoklady pro růst až o 20 %. Důvodem je očekávané zlepšení marží v biofarmaceutické jednotce, stejně jako minimální expozice vůči americkým clům, což je v současné době stále větším investičním rizikem. Barclays také upozorňuje, že silné výsledky za první kvartál a potvrzení ročního výhledu by mohly vést ke zvýšenému zájmu investorů a podpořit výkonnost akcie.

Na opačném konci spektra doporučuje Barclays vyhnout se některým titulům, které podle ní čelí specifickým strukturálním problémům nebo hrozbám plynoucím z globálního obchodního prostředí. Jednou z nich je Remy Cointreau, známý výrobce koňaku, který podle Barclays čelí oslabující poptávce v Číně a USA, tedy na klíčových exportních trzích. Firma má navíc vysokou expozici vůči možným celním opatřením.

„Společnost Remy zveřejní výsledky za čtvrté čtvrtletí 30. dubna a očekáváme, že se zde ukáže slabší dynamika,“ uvedli analytici. Dále dodávají, že jejich vlastní odhady EBIT pro fiskální roky 2026 a 2027 jsou více než 20 % pod tržním konsensem, což podle nich naznačuje přeceňování titulu.

Další společností s podváženým hodnocením je Deutsche Lufthansa. Barclays upozorňuje na potenciální pokles poptávky po transatlantickém cestování, který by mohl tuto leteckou společnost výrazně zasáhnout. Lufthansa je zároveň podle nich zranitelná vůči slábnoucí výkonnosti v Asii a nižší ziskovosti na linkách mimo Severní Ameriku.

Třetí rizikový titul je SalMar ASA, norská společnost působící v oblasti chovu lososů. Barclays zde vidí problémy především kvůli riziku amerických cel a slabším objemům na začátku roku 2025. V prvním čtvrtletí totiž SalMar oznámil meziroční pokles produkce o téměř 19 %. Kromě toho analytici varují, že jejich vlastní odhady ziskovosti na rok 2025 jsou o 20 % nižší než konsenzus agentury Bloomberg.

Tento výběr od Barclays ukazuje, že investoři by měli být v druhém čtvrtletí velmi selektivní, přičemž důraz by měl být kladen na fundamentální zdraví společností, jejich odolnost vůči geopolitickým otřesům a expozici vůči clům. Biotechnologické a environmentální sektory se podle banky zdají být atraktivními oblastmi, zatímco společnosti závislé na luxusní poptávce nebo na mezinárodní přepravě čelí většímu tlaku. Vývoj ve druhém čtvrtletí tak může být silně ovlivněn nejen firemními výsledky, ale i makroekonomickými riziky a dalšími zásahy do světového obchodu.

Разбор сделок и советы по торговле японской иеной

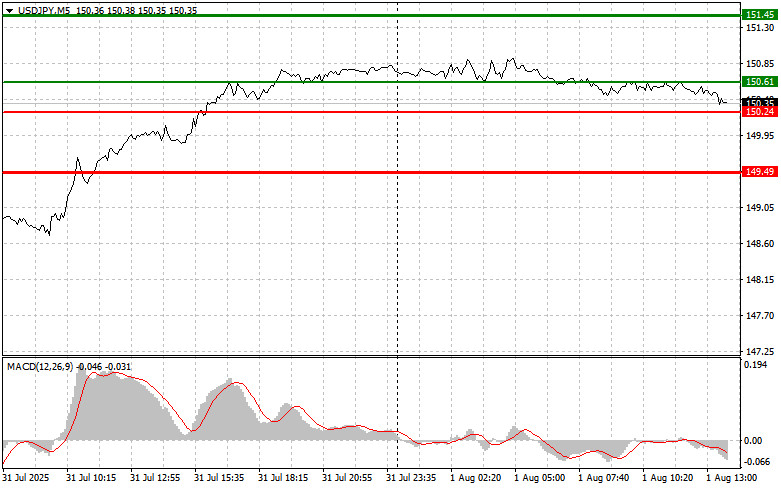

Тест цены 150.37 пришелся на момент, когда индикатор MACD много прошел вниз от нулевой отметки, что ограничивало нисходящий потенциал пары. По этой причине я не продавал доллар.

Сегодня важно ознакомиться с производственным индексом ISM и индексом настроения потребителей от Университета Мичигана. Хорошие данные обязательно приведут к новой распродаже иены, так как увеличат ожидания более жесткой позиции ФРС США в отношении ставок. Внимательное изучение производственного индекса ISM позволит оценить текущее состояние промышленности США. Рост индекса укажет на расширение производственной деятельности, что, в свою очередь, просигнализирует об укреплении экономики. Индекс настроения потребителей от Университета Мичигана отражает уверенность американских потребителей в будущем экономики. Высокие значения индекса свидетельствуют о готовности тратить деньги, что стимулирует экономический рост и также может спровоцировать ужесточение монетарной политики ФРС.

Но очевидно, что основным драйвером движения на валютном рынке станут показатели по изменению числа занятых в несельскохозяйственном секторе США за июль этого года и уровень безработицы. Июньские данные превзошли прогнозы экономистов, что тогда привело к резкому росту пары USD/JPY, посмотрим, как будет в этот раз.

Что касается внутридневной стратегии, то больше буду опираться на реализацию сценариев №1 и №2.

Сигнал на покупку

Сценарий №1: покупать USD/JPY сегодня планирую при достижении точки входа в районе 150.61 (зеленая линия на графике) с целью роста к уровню 151.45 (более толстая зеленая линия на графике). В районе 151.45 буду выходить из покупок и открывать продажи в обратную сторону (расчет на движение в 30-35 пунктов в обратную сторону от уровня). Рассчитывать на хороший рост пары можно в рамках наблюдаемой восходящей тенденции. Важно! Перед покупкой убедитесь в том, что индикатор MACD находится выше нулевой отметки и только начинает свой рост от нее.

Сценарий №2: покупать USD/JPY сегодня также планирую в случае двух подряд тестов цены 150.24, в момент, когда индикатор MACD будет находиться в области перепроданности. Это ограничит нисходящий потенциал пары и приведет к обратному развороту рынка вверх. Можно ожидать рост к противоположным уровням 150.61 и 151.45.

Сигнал на продажу

Сценарий №1: продавать USD/JPY сегодня планирую после обновления уровня 150.24 (красная линия на графике), что приведет к быстрому снижению пары. Ключевой целью продавцов будет уровень 149.49, где буду выходить из продаж, а также открывать сразу покупки в обратную сторону (расчет на движение в 20-25 пунктов в обратную сторону от уровня). Давление на пару сегодня вернется в случае плохих данных по рынку труда США. Важно! Перед продажей убедитесь в том, что индикатор MACD находится ниже нулевой отметки и только начинает свое снижение от нее.

Сценарий №2: продавать USD/JPY сегодня также планирую в случае двух подряд тестов цены 150.61, в момент, когда индикатор MACD будет находиться в области перекупленности. Это ограничит восходящий потенциал пары и приведет к обратному развороту рынка вниз. Можно ожидать снижения к противоположным уровням 150.24 и 149.49.

Что на графике:

Тонкая зеленая линия – цена входа, по которой можно покупать торговый инструмент;

Толстая зеленая линия – предположительная цена, где можно расставлять Take Profit или самостоятельно фиксировать прибыль, так как выше этого уровня дальнейший рост маловероятен;

Тонкая красная линия – цена входа, по которой можно продавать торговый инструмент;

Толстая красная линия – предположительная цена, где можно расставлять Take Profit или самостоятельно фиксировать прибыль, так как ниже этого уровня дальнейшее снижение маловероятно;

Индикатор MACD. При входе в рынок важно руководствоваться зонами перекупленности и перепроданности.

Важно. Начинающим трейдерам на рынке Форекс необходимо очень осторожно принимать решения по входу в рынок. Перед выходом важных фундаментальных отчетов лучше всего находиться вне рынка, чтобы избежать попадания в резкие колебания курса. Если вы решаетесь на торговлю во время выхода новостей, то всегда расставляйте стоп-приказы для минимизации убытков. Без расстановки стоп-приказов вы можете очень быстро потерять весь депозит, особенно если не используете мани-менеджмент, а торгуете большими объемами.

И помните, что для успешной торговли необходимо иметь четкий торговый план, по примеру такого, который представлен мною выше. Спонтанное принятие торговых решений, исходя из текущей рыночной ситуации, является изначально проигрышной стратегией внутридневного трейдера.

БЫСТРЫЕ ССЫЛКИ