Akcie Capital One v pondělí před zahájením obchodování rostou poté, co americké regulační orgány schválily akvizici banky Discover Financial v hodnotě 35 miliard dolarů.

Akcie se po rozhodnutí Federálního rezervního systému a Úřadu pro kontrolu měny obchodují o 3,8 % výše.

Transakce, která má nyní povolení k uzavření 18. května, podle analytiků poskytne Capital One (NYSE:COF) kontrolu nad platební sítí Discover a dlouhodobé strategické výhody.

„Dohodu považujeme za pozitivní pro COF, která přináší dlouhodobé strategické výhody a zároveň je atraktivní z finančního hlediska,“ napsala Bank of America ve zprávě klientům a ponechala na akciích rating Buy.

Wells Fargo dodala, že schválení „by mělo podpořit mnohonásobnou expanzi a více než 15% navýšení zisku na akcii v roce 27“, přičemž díky fúzi získá Capital One „globální platební síť“ a potenciál „expandovat do oblastí ‚mimo bankovnictví‘“.

Tento krok také připravuje půdu pro širší konsolidaci bank. „Investoři se domnívají, že schválení transakce COF/DFS odstartuje další bankovní fúze a akvizice,“ napsala Wells Fargo.

Firma dodala, že transakce odráží „zálohu na zlepšení regulačního prostředí ze strany nové administrativy“.

На тонком летнем рынке, где объемы торгов на Нью-Йоркской фондовой бирже падают до минимальных отметок с начала мая, даже одна компания способна потянуть за собой вниз остальные. Особенно если такой компанией является NVIDIA. Падение котировок технологического гиганта на 3,5% заставило инвесторов позабыть о 350 эмитентах, бумаги которых закрылись в зеленой зоне. S&P 500 и другие фондовые индексы дружно рванули на юг. Наиболее пострадавшим закономерно оказался Nasdaq 100. Он отметился худшим падением со Дня освобождения Америки в апреле.

Динамика фондовых индексов США

Темы тарифов Дональда Трампа и корпоративной отчетности постепенно уходят в тень. Инвесторы пытаются понять, каким предстанет Джером Пауэлл в Джексон Хоуле. Судя по успехам акций компаний сферы недвижимости, коммунальных услуг и потребительских товаров, от председателя ФРС ждут «голубиной» риторики. Возможно, не настолько «голубиной», как хотелось бы Белому дому. Однако вряд ли глава Центробанка покажет себя большим «ястребом», чем после июльской встречи FOMC.

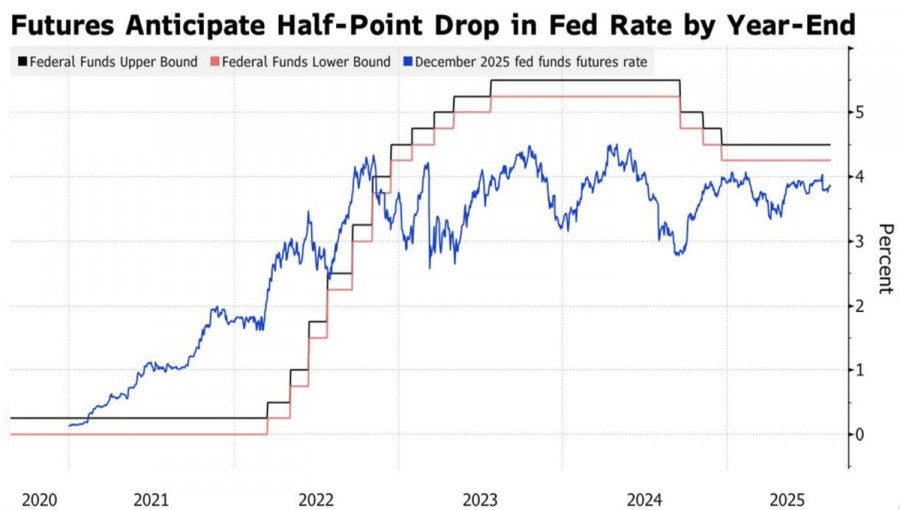

Для начала рынок должен пройти испытание протоколом того заседания Федрезерва. По факту он вряд ли обратит внимание на то, что думали чиновники до последней статистики по занятости. Существенное охлаждение рынка труда в мае-июле заставило деривативы полностью поверить в снижение ставки по федеральным фондам в сентябре. Лишь ускорение цен производителей опустило шансы возобновления цикла монетарной экспансии ФРС до 83%.

Динамика ставки по федеральным фондам

Рынок постепенно опускается с небес на землю. Заявления Скотта Бессента о снижении стоимости заимствований на 50 б.п в сентябре на 150-175 б.п в текущем цикле внушили инвесторам чувство эйфории. Однако Deutsche Bank и другие компании утверждают, что никаких моделей, демонстрирующих столь серьезное отклонение ставки по федеральным фондам от ее фактического значения, нет.

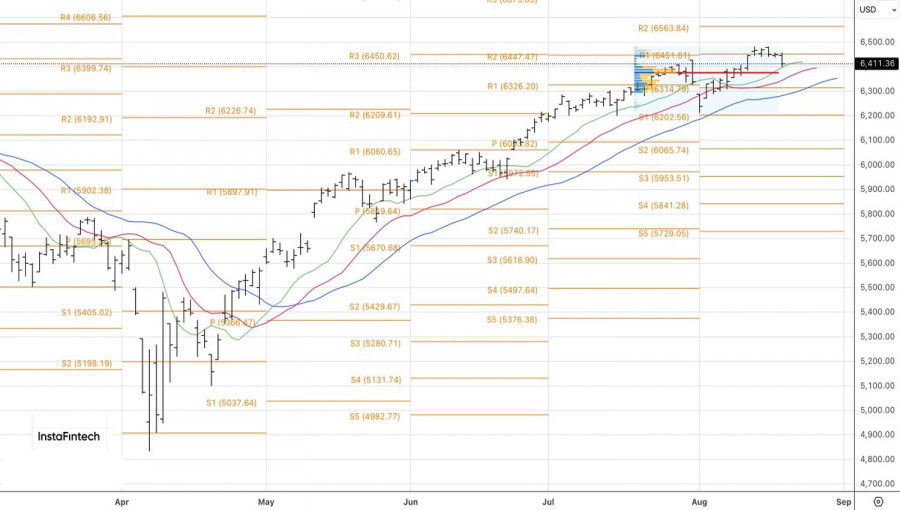

Падение S&P 500 из-за обвала акций NVIDIA и опасений по поводу острожной риторики Джерома Пауэлла в Джексон Хоуле совпало с заявлением Bank of America о надувшемся пузыре на рынке акций. Впрочем, подобного рода высказывания банк позволял себе делать и раньше. Один раз в год и палка стреляет?

На мой взгляд, переоценка долевых ценных бумаг США рано или поздно должна была дать о себе знать. Тот же Nasdaq 100 торгуется в 27 раз выше ожидаемой прибыли. Он уязвим для отката. Почему бы NVIDIA и Джерому Пауэллу не запустить коррекционное движение?

Технически на дневном графике S&P 500 борьба за пивот-уровень 6450 завершилась победой «медведей». Трейдеры могли открыть короткие позиции от этой отметки или на прорыве нижней границы диапазона консолидации 6435-6480. Шорты имеет смысл нарастить в случае успешного штурма поддержки на 6395. А вот тест справедливой стоимости 6375 позволит прояснить дальнейшую судьбу широкого фондового индекса.

БЫСТРЫЕ ССЫЛКИ