Evropské akcie se znovu ocitly v přízni analytiků Deutsche Bank, kteří po krátkém období opatrnosti obnovili svůj „býčí“ postoj vůči těmto aktivům. Změna názoru přišla poté, co dubnový vývoj přinesl zmírnění několika klíčových politických a ekonomických rizik, která ještě na konci března vyvolávala obavy z dalšího poklesu trhů.

Za klíčový moment považují analytici Deutsche Bank vystoupení amerického prezidenta Donalda Trumpa na akci „Den osvobození“ 2. dubna, kde oznámil novou vlnu cel na řadu zemí. Reakce trhů byla okamžitá – zvýšila se volatilita a investoři začali počítat s další eskalací obchodních napětí. Nicméně o několik dní později se začala rýsovat změna kurzu. Trump zmírnil svůj tón, oznámil částečné odklady některých cel a umožnil výjimky pro konkrétní odvětví, například automobilový průmysl a vybrané komponenty.

Zásadní bylo také oznámení o ochotě zahájit nová jednání s Čínou, která je dlouhodobě hlavním terčem Trumpovy celní agendy. Prezident zároveň naznačil otevřenost dialogu s Evropskou unií, čímž naznačil, že preferuje vyjednávání před přímou konfrontací. Tyto kroky byly trhem přijaty pozitivně a přispěly k obnovení důvěry v další vývoj evropských trhů, které byly jedním z hlavních „vedlejších obětí“ globálních celních politik.

Analytici Deutsche Bank v této souvislosti poznamenali, že očekávali „vrchol strachu“ 7. dubna a první známky deeskalace o dva dny později. Tato předpověď se podle nich potvrdila. „Obojí se naplnilo a situace se od té doby nadále zlepšuje,“ uvedli ve své zprávě klientům.

Dalším faktorem, který trhy pozorně sledovaly, byly vztahy mezi prezidentem Trumpem a Federálním rezervním systémem. V minulosti americký prezident opakovaně kritizoval předsedu Fedu Jeroma Powella za to, že nesnížil úrokové sazby dostatečně rychle, aby podpořil růst ekonomiky. Obavy z možného politického zásahu do nezávislosti centrální banky přispěly k nervozitě na finančních trzích. Trump ale v dubnu uvedl, že „nemá v úmyslu“ Powella sesadit. Tento výrok byl vnímán jako signál stabilizace měnové politiky, což trh rovněž uklidnilo.

Tato kombinace zmírnění celních hrozeb a zklidnění vztahů mezi prezidentem a centrální bankou vytvořila podmínky pro tzv. „Trump put“. Tento pojem označuje představu, že prezident Spojených států bude v případě vážnějšího poklesu na trzích vždy jednat tak, aby zabránil jejich dalšímu propadu – tedy jakýsi politický ekvivalent pojistky pro investory. Podle stratégů Deutsche Bank tento efekt v posledních týdnech významně podpořil ochotu investorů vrátit se do rizikovějších aktiv, včetně evropských akcií.

Pozitivní náladu podpořila i tvrdá data z reálné ekonomiky. Výrobní aktivita v Evropě překonala očekávání a ukázala, že průmyslový sektor v eurozóně má určitou odolnost vůči globálním tlakům. Zároveň se jen malé množství evropských společností rozhodlo snížit své roční výhledy, což signalizuje, že navzdory geopolitickým turbulencím zůstává podnikové prostředí v Evropě relativně stabilní.

K tomu se přidala i další nadějná zpráva: na diplomatické úrovni se obnovily debaty o možném příměří ve válce na Ukrajině. Ačkoliv k reálné dohodě je stále daleko, samotná ochota jednat přispívá ke snížení geopolitického napětí, které mělo na evropské trhy dlouhodobě negativní dopad.

Všechny tyto faktory dohromady přiměly Deutsche Bank k tomu, aby opět změnila hodnocení evropských akcií z neutrálního na býčí. „Do budoucna se podle našeho názoru některé rizikové faktory, které v dubnu podnítily výprodej na trhu, nyní zmírnily a podle očekávání začala klesat implikovaná volatilita akcií,“ uvedli analytici.

Důležité je, že tato změna nálady přichází v době, kdy se investoři začínají více zaměřovat na fundamentální faktory – tedy na výsledky firem, makroekonomická data a výhled měnové politiky. Pokud se podaří udržet stabilní geopolitické prostředí a nedojde k návratu agresivní rétoriky v oblasti cel, mohou evropské akcie z této situace dlouhodobě těžit.

Analytici zároveň upozorňují, že přes mírné zklidnění trhů není důvod k bezbřehému optimismu. Rizika přetrvávají a trhy budou i nadále citlivé na každé nové prohlášení z Washingtonu, Bruselu či Pekingu. Přesto aktuální vývoj naznačuje, že evropské akcie se postupně vrací zpět na radar institucionálních investorů.

Guten Nachmittag, Händler! Am Donnerstag drehte das EUR/USD-Paar zugunsten des Euro und konsolidierte sich über dem 76,4% Fibonacci-Level bei 1,1695. Zunächst konzentrierten sich die Händler auf Verkäufe und erreichten sogar eine Konsolidierung unterhalb von 1,1695. Jedoch änderte sich die Marktstimmung durch die Nachrichtenlage dramatisch. Daher könnte die Aufwärtsbewegung heute in Richtung des nächsten 100% Fibonacci-Levels bei 1,1789 weitergehen.

Die Wellenstruktur auf dem Stundenchart bleibt einfach und klar. Die letzte abgeschlossene Aufwärtswelle durchbrach den vorherigen Gipfel, während die jüngste Abwärtswelle das vorherige Tief nicht durchbrach. Somit bleibt der Trend bullish—wenn auch nicht besonders stark oder zuversichtlich. Die neuesten Arbeitsmarktdaten und der veränderte Ausblick auf die Geldpolitik der Fed stützen derzeit nur die Bullen.

Am Donnerstag hielt die EZB ihre geldpolitische Sitzung ab, aber das war nicht der Auslöser für erhöhte Aktivitäten unter den Händlern. Die EZB behielt die erwartete Geldpolitik bei. Stattdessen überraschte der US-Inflationsbericht den Markt. Erinnern wir uns daran, dass Donald Trump und der US-Finanzminister Scott Bessent weiterhin darauf bestehen, dass die Inflation in Amerika niedrig sei und eine Zinssenkung der Fed fordern. Offizielle Berichte zeigen jedoch weiterhin einen steigenden Verbraucherpreisindex (CPI) — und derzeit scheint jeder eine andere Definition von "niedrig" zu haben. Für Trump und Bessent könnten sogar 5% als niedrig gelten. Für die Fed ist dies eine hohe Inflation—2,5-mal höher als das Ziel. Bemerkenswert ist, dass zunehmend darüber diskutiert wird, dass das Ziel überarbeitet werden sollte. Wie das Sprichwort sagt: Wenn der Berg nicht zu Mohammed kommt, muss Mohammed zum Berg gehen. Wenn man das Ziel nicht trifft, verschiebt man es einfach. Dies ist der Ansatz, den die Republikaner, loyale Trump-Anhänger, verfolgen, für die Wirtschaftswachstum und eine volle Staatskasse weitaus wichtiger sind als niedrige Inflation. Unterdessen ist seit April (als die Zölle begannen) der CPI von 2,3% auf 2,9% gestiegen.

Auf dem 4-Stunden-Chart hat sich das Paar über der horizontalen Spanne konsolidiert, was es Händlern ermöglicht, weiteres Wachstum in Richtung des 161,8% Fibonacci-Levels bei 1,1854 ins Auge zu fassen. Heute gibt es bei keinem Indikator drohende Divergenzen. Ein Abprallen von 1,1854 könnte zugunsten des Dollars wirken und einen gewissen Rückgang auslösen, während eine Konsolidierung über 1,1854 die Chancen des Paares auf weiteres Wachstum in Richtung 1,2066 erhöht.

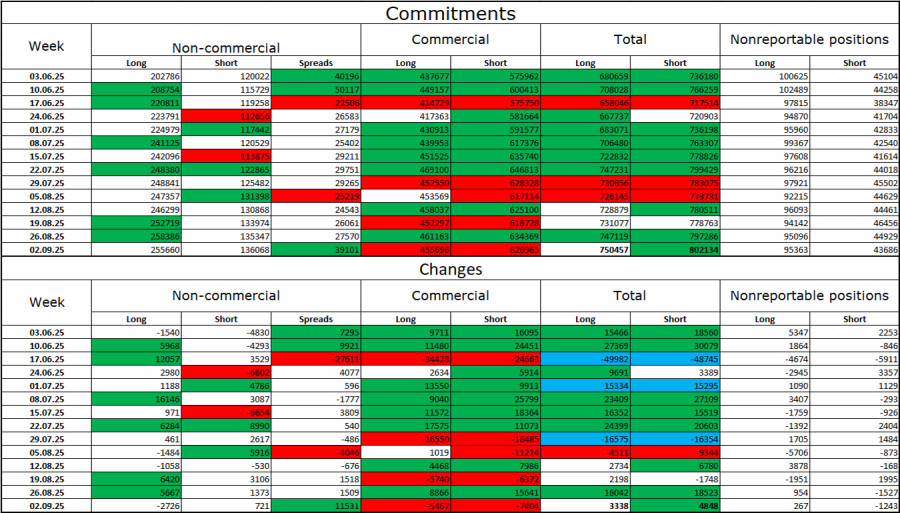

Während der letzten Berichts-woche schlossen professionelle Händler 2.726 Long-Kontrakte und eröffneten 751 Short-Kontrakte. Die Stimmung der "Nicht-kommerziellen" Gruppe bleibt dank Trump optimistisch und wird über die Zeit hinweg nur stärker. Die Gesamtzahl der von Spekulanten gehaltenen Long-Kontrakte beträgt nun 255.000, und Short-Kontrakte – 136.000. Der Unterschied ist praktisch doppelt so groß. Beachten Sie zudem die Anzahl der grünen Zellen in der obigen Tabelle, die einen starken Positionsaufbau im Euro widerspiegeln. In den meisten Fällen steigt das Interesse am Euro weiter, während das Interesse am Dollar sinkt.

Bereits 30 Wochen in Folge haben Großanleger Shorts reduziert und Longs erhöht. Die Politik Trumps bleibt der größte Faktor für Händler, da sie strukturelle, langfristige Probleme für die USA verursachen könnte. Trotz der Unterzeichnung mehrerer wichtiger Handelsabkommen sind einige entscheidende wirtschaftliche Indikatoren weiterhin rückläufig.

Nachrichtenkalender für die USA und die Eurozone:

Der Wirtschaftskalender für den 12. September enthält nur diese beiden Einträge, von denen keiner signifikant ist. Der Einfluss des Nachrichtenstroms auf die Marktstimmung an diesem Freitag wird schwach sein.

Der Verkauf des Paares kann heute in Erwägung gezogen werden, wenn der Kurs auf dem Stundenchart unter 1,1695 schließt, mit einem Ziel für den Bereich 1,1637–1,1645. Der Kauf des Paares war am Donnerstag möglich, wenn der Kurs über 1,1695 schließt, mit einem Zielbereich von 1,1789–1,1802. Lassen Sie diese Trades heute weiterlaufen, indem Sie den Stop-Loss auf Break Even setzen.

Fibonacci-Niveaus werden von 1,1789–1,1392 auf dem Stundenchart und von 1,1214–1,0179 auf H4 gezogen.

QUICK LINKS