Akcie americké potravinářské společnosti Campbell Soup Company v pondělí mírně posílily poté, co firma zveřejnila výsledky za třetí fiskální čtvrtletí, které překonaly očekávání analytiků. Přestože zpráva přinesla pozitivní čísla, vedení společnosti současně upozornilo na potenciální rizika spojená s vývojem celních opatření, změnami v mezinárodním obchodním prostředí a posuny v nákupním chování spotřebitelů. Investoři tak sice dostali důvod k mírnému optimismu, ale zároveň si uvědomují, že nejbližší výhled zůstává z hlediska růstu opatrný.

Campbell’s oznámil upravený zisk 73 centů na akcii, čímž pohodlně překonal konsenzus analytiků, který podle FactSet činil 65 centů. Podobně i čistý obrat ve výši 2,48 miliardy dolarů překonal očekávaných 2,43 miliardy. Tyto výsledky ukazují, že se společnosti i v náročném prostředí daří udržet kontrolu nad náklady a efektivně řídit provoz. V reakci na zveřejnění dat se akcie v předobchodní fázi zvýšily o 0,7 %, a dosáhly hodnoty 34,29 USD za akcii.

The Campbell’s Company (CPB)

Přesto vedení společnosti upozornilo, že výhled na příští fiskální rok je zatížen nejistotou ohledně celních podmínek. Campbell dováží klíčové suroviny – například pocínovaný plech, potřebný pro balení výrobků, a řepkový olej – především z Kanady. Pokud zůstanou současná cla v platnosti, společnost odhaduje, že by zisk na akcii mohl klesnout o 3 až 5 centů. Tato skutečnost není zatím zapracována do výhledu na fiskální rok 2025, protože obchodní a celní politika se podle vedení „rychle mění“ a je obtížné ji přesně předvídat.

Jednou z oblastí, která aktuálně způsobuje vedení firmy největší vrásky na čele, je divize snacků, tedy občerstvení a pochutiny, do které spadají například značky Goldfish a Snyder’s of Hanover. Tato divize vykázala meziroční pokles tržeb o 8 %, a to především kvůli změnám v nákupním chování zákazníků. Jak uvedl generální ředitel Mick Beekhuizen, spotřebitelé se v aktuálním ekonomickém prostředí chovají úsporněji, více vaří doma a pečlivěji zvažují, zda utrácet za produkty, které nejsou zcela nezbytné. „Zákazníci nadále vaří doma a soustředí se na úsporu. Snacky jsou tak první položkou, kterou vyškrtnou z nákupního seznamu,“ poznamenal Beekhuizen.

Tato změna návyků je pro Campbell’s výzvou, protože segment snacků byl v uplynulých letech hlavním růstovým motorem. Společnost nyní zvažuje přehodnocení strategií v této oblasti – například zacílení na menší, ekonomicky výhodnější balení nebo rozšíření nabídky zdravějších variant občerstvení, které by lépe odpovídaly měnícím se prioritám spotřebitelů. V každém případě ale firma počítá s tím, že její celoroční zisk bude spíše na spodní hranici dříve oznámeného rozpětí právě kvůli slabšímu výkonu divize snacků.

Naopak pozitivní vývoj zaznamenala divize jídel a nápojů, která zahrnuje produkty jako polévky v konzervách, džusy značky V8 a italské omáčky Rao’s. Tržby této části podnikání – po očištění o akvizice a odprodeje – vzrostly o 6 % oproti stejnému období loňského roku. Tento růst potvrzuje, že v období nejistoty spotřebitelé stále spoléhají na základní potraviny, které znají a důvěřují jim. Konzervované polévky, trvanlivé omáčky nebo šťávy se tak ukazují jako produkty, které i nadále plní důležitou roli v domácnostech zaměřených na úsporu.

Celkově lze říct, že Campbell’s sice čelí výzvám – především z hlediska spotřebitelské poptávky po občerstvení a nejistoty kolem dovozních cel – ale zároveň ukazuje odolnost v základních kategoriích. Překonání očekávání analytiků v oblasti zisku i tržeb potvrzuje, že firma má pevný základ a pružně reaguje na měnící se podmínky. Bude však muset přehodnotit část své strategie, zejména v oblasti snacků, aby si udržela růst i v době, kdy si zákazníci více hlídají každý dolar.

US President Trump has nominated a candidate for Federal Reserve chair. It turned out to be Kevin Warsh, who previously served on the FOMC from 2006 to 2011 — precisely the period when the economic crisis unfolded. His first stint on the Fed was relatively brief because Warsh criticized large?scale asset purchases and near?zero interest rates, arguing that excessive stimulus sows the seeds of future crises.

The market reacted violently to Warsh's nomination. The dollar strengthened notably, and precious metals markets went into a frenzy: gold's two?day slump was more than 16% from the peak. Besides, silver, platinum, and palladium all plunged at an extraordinary speed.

Japan's Prime Minister Takaichi poured fuel on the fire on Saturday by saying she sees nothing wrong with a weaker yen because it benefits Japan's budget. That statement directly contradicted the Finance Ministry's stance, which wants to curb the currency's fall. The yen depreciated accordingly, which further boosted the dollar.

Dollar strength runs counter to global positioning trends. According to the latest CFTC report, the aggregate dollar position rose over the week by a hefty $7.7 billion to ?$8.0 billion. After a brief two?week pause, investors again sold the dollar quite actively.

It's unclear how Trump will secure Warsh's loyalty. Trump demanded from Powell exactly the same that Warsh has historically supported: rate cuts on the assumption that inflation has already been defeated. But is that the case? On Friday, the US producer price report for December surprised to the upside: against a forecast of 2.7%, the PPI climbed 3.0% year?on?year (the core index rose from 3.0% to 3.3% y/y). This is only producer prices, which have been going up partly because external competition is dampened via high tariffs, i.e., prices are rising in a favorable domestic environment.

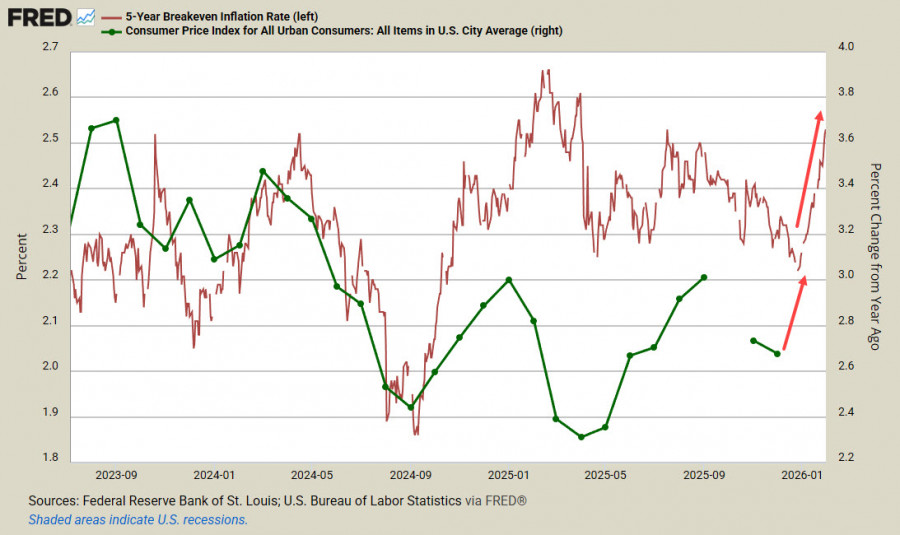

Another indicator of real inflation expectations in the business sector. The 5?year TIPS breakeven grew to 2.53% as of February 1, matching the July high. It looks likely that the January CPI report could also surprise the market with higher-than-expected readings.

The futures market has not yet reacted; it still prices in two Fed rate cuts in June and September. These may be isolated blips that do not change the overall picture. But if inflation is indeed resurfacing, the Federal Reserve will not be able to cut interest rates and may be forced to raise them or at least keep them unchanged until the situation clarifies.

We expect high volatility in the coming days as the market decides which trend will prevail. If the dollar begins a bullish wave, that will reduce risk appetite, equity indices will enter a deep correction, and the inflation outlook will be highly uncertain. Signs that inflation is not defeated globally are increasing; if that is the case, the dollar is likely to be the main beneficiary. That was the case in 2022, when inflation unnerved major central banks and the dollar dominated global FX markets. However, that was before Trump's return. At that time, US GDP growth in the last two quarters of 2021 exceeded 5%. The situation now is fundamentally different.

For now we assume the dollar remains under pressure at least until the release of the January CPI report. There is no solid case for a sustained dollar rally; what we are seeing in markets is largely the deflation of an obvious precious?metals bubble. Whether the equity bubble, inflated by elevated expectations around AI adoption, will also deflate is still unclear; equities still have some resilience. As long as equity indices hold, the US dollar will likely remain weak.

PAUTAN SEGERA